Việt Nam tham gia thuế tối thiểu toàn cầu: Nhiều cơ hội, lắm thách thức

PV: Dự kiến năm 2023, cơ chế thuế tối thiểu toàn cầu chính thức có hiệu lực. Xin ông cho biết đôi nét về cơ chế thuế này?

|

| GS.TSKH Nguyễn Mại |

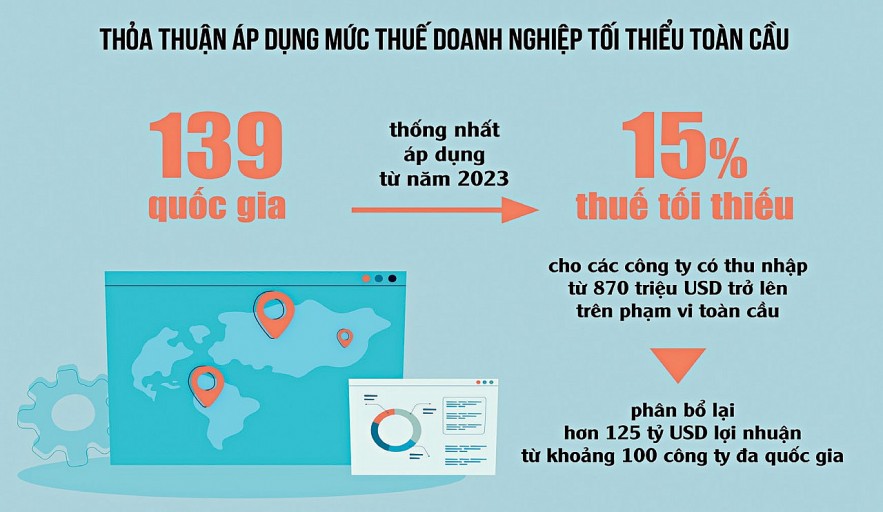

GS.TSKH Nguyễn Mại: Ngày 1/7/2021, các quốc gia thành viên của Tổ chức hợp tác và phát triển kinh tế (OECD) đã nhất trí với quy định áp mức thuế tối thiểu trên phạm vi toàn cầu. Bộ trưởng Tài chính các nước G20 cũng đã thông qua thỏa thuận này vào trung tuần tháng 7/2021. Tháng 10/2021, mức thuế 15% đã được 139 quốc gia đồng ý.

Theo thỏa thuận này, kể từ năm 2023, tỷ lệ thuế thu nhập doanh nghiệp tối thiểu toàn cầu 15% sẽ được áp dụng cho các công ty có thu nhập từ 750 triệu Euro (870 triệu USD) trở lên. Thỏa thuận trên đã có một số điều chỉnh so với văn bản gốc, trong đó, tỷ lệ đánh thuế 15% sẽ không tăng ngay lập tức và các doanh nghiệp nhỏ cũng không bị ảnh hưởng bởi tỷ lệ này.

Thỏa thuận này được hy vọng sẽ tạo ra đột phá và mang lại sự công bằng vì phân bổ lại hơn 125 tỷ USD lợi nhuận từ khoảng 100 công ty đa quốc gia lớn nhất và có lợi nhuận nhiều nhất cho các nước, góp phần tránh tình trạng nhiều nước đua nhau giảm thuế để thu hút vốn đầu tư nước ngoài và hạn chế tình trạng chuyển lợi nhuận ra nước ngoài.

PV: Theo ông khi tham gia cơ chế thuế tối thiểu toàn cầu, Việt Nam cần có giải pháp gì để vừa giữ được lợi ích quốc gia, vừa thu hút được đầu tư?

GS.TSKH Nguyễn Mại: Thuế tối thiểu toàn cầu là vấn đề thời sự của thế giới để chống lại cuộc cạnh tranh thu hút đầu tư thông qua giảm thuế suất thuế thu nhập doanh nghiệp. Các quốc gia được khuyến khích hành động để hưởng lợi từ việc hạn chế cạnh tranh thuế và tránh việc các khoản thu thuế bị thu ở nơi khác, do đó Việt Nam cần có giải pháp thích ứng để vừa bảo đảm thực hiện quy định của quốc tế, vừa bảo đảm lợi ích dân tộc.

|

| Nguồn: OECD. Đồ họa: Hồng Vân |

Là nước đang phát triển, Việt Nam cần tham khảo khuyến nghị của các chuyên gia quốc tế để vận dụng thích ứng với bối cảnh của nước ta, hướng đến mục tiêu vừa bảo đảm lợi ích nhà đầu tư nước ngoài, bao gồm các công ty đa quốc gia (TNCs), thu hút có hiệu quả và chất lượng hơn dự án quy mô lớn và nhà đầu tư tiềm năng từ các nước phát triển, vừa bảo vệ lợi ích quốc gia trong hội nhập với thế giới.

Khi tham gia cơ chế thuế tối thiểu toàn cầu, Việt Nam cần lưu ý một số vấn đề chủ yếu như: Phải đảm bảo mức thuế thu nhập doanh nghiệp bằng hoặc cao hơn mức tối thiểu đã được thống nhất trên toàn cầu. Đồng thời, bãi bỏ tất cả các ưu đãi thuế được quy định tại các luật thuế và luật đầu tư nhằm giảm hoặc loại bỏ thuế đánh vào lợi nhuận. Bởi vì, các hình thức khuyến khích này không những có hiệu quả thấp trong việc thu hút đầu tư, mà với thuế tối thiểu toàn cầu, sẽ không đạt được mục tiêu khuyến khích đầu tư, thậm chí còn dẫn đến tình trạng chuyển thuế từ các quốc gia tiếp nhận vốn đầu tư nước ngoài (FDI) sang các quốc gia cư trú của TNCs.

Tôi cho rằng, tham gia cơ chế thuế tối thiểu toàn cầu vừa là cơ hội lớn, vừa phải đối phó với thách thức không nhỏ đối với nước ta. Tuy vậy, cơ hội và thách thức luôn đồng hành khi xuất hiện chính sách và cơ chế mới. Nếu chỉ lo ngại không vượt qua thách thức thì bỏ lỡ cơ hội, mà phải tranh thủ cơ hội mới để tạo lập thế và lực mới, tạo tiền đề để vượt qua thách thức, “biến nguy thành cơ”.

Cần có cách tiếp cận khoa học để không gây ra tác động tiêu cựcTheo GS.TSKH Nguyễn Mại, thuế tối thiểu toàn cầu là vấn đề mới của thế giới có tác động lâu dài đến chủ trương thu hút và sử dụng vốn FDI của nước ta, do đó cần có cách tiếp cận khoa học để khi áp dụng tại Việt Nam không gây ra tác động tiêu cực, mà trái lại góp phần cải thiện môi trường đầu tư và kinh doanh của nước ta, hấp dẫn nhà đầu tư quốc tế gồm cả doanh nghiệp vừa và nhỏ, các công ty đa quốc gia hàng đầu thế giới. Cơ hội và thách thức luôn đồng hành khi xuất hiện chính sách và cơ chế mới. Nếu chỉ lo ngại không vượt qua thách thức thì bỏ lỡ cơ hội, mà phải tranh thủ cơ hội mới để tạo lập thế và lực mới, tạo tiền đề để vượt qua thách thức, “biến nguy thành cơ”. GS.TSKH Nguyễn Mại khẳng định. |

PV: Theo như ông phân tích thì Việt Nam nên chủ động tham gia cơ chế thuế tối thiểu toàn cầu, vậy Việt Nam cần chuẩn bị những gì khi tham gia cơ chế thuế này, thưa ông?

GS.TSKH Nguyễn Mại: Đúng vậy, Việt Nam nên chủ động tham gia cơ chế thuế tối thiểu toàn cầu. Để tham gia cơ chế thuế này, Việt Nam cần đối chiếu quy định quốc tế về thuế tối thiểu toàn cầu với chính sách thuế và ưu đãi đầu tư tại Luật Đầu tư, Luật Doanh nghiệp, Luật Thuế và các quy định có liên quan để sửa đổi, bổ sung phù hợp với quy định quốc tế. Nghiên cứu kinh nghiệm của một số nước đang phát triển áp dụng thuế tối thiểu để cân nhắc khi điều chỉnh luật pháp liên quan đến thu hút đầu tư.

Cùng với đó, Việt Nam cần đàm phán lại hợp đồng với doanh nghiệp FDI chịu tác động bởi cơ chế thuế tối thiểu toàn cầu theo nguyên tắc “cùng có lợi”, để loại trừ khả năng chuyển thuế sang nước cư trú của nhà đầu tư nước ngoài. Song song với đó, đàm phán với một số nước có doanh nghiệp FDI chịu tác động cơ chế thuế tối thiểu toàn cầu một số nội dung hạn chế của Hiệp định đầu tư, Hiệp định tránh đánh thuế trùng để phù hợp với luật pháp đã được điều chỉnh.

PV: Xin cảm ơn ông!

Văn Tuấn (thực hiện)

URL: https://thoibaotaichinhvietnam.vn/viet-nam-tham-gia-thue-toi-thieu-toan-cau-nhieu-co-hoi-lam-thach-thuc-107636.html

Print© Thời báo Tài chính Việt Nam