Áp lực đáo hạn gia tăng

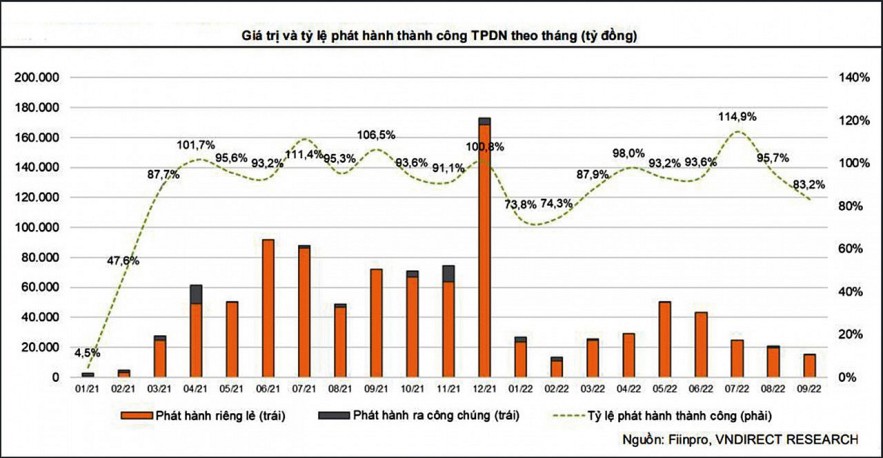

Trong một báo cáo vừa mới phát hành về thị trường trái phiếu doanh nghiệp (TPDN) quý III/2022, các chuyên gia của VNDIRECT cho biết, tổng giá trị TPDN riêng lẻ đáo hạn trong quý IV/2022 đạt mức 58.840 tỷ đồng, (giảm -9,1% so với quý trước; tăng +87,7% so với cùng kỳ). Trong đó, tỷ lệ TPDN đáo hạn của ngành bất động sản, tài chính – ngân hàng và ngành khác lần lượt là 34,1%, 32,9% và 33,0%.

Các chuyên gia của VNDIRECT ước tính, có khoảng 142.200 tỷ đồng TPDN đã được mua lại trong 9 tháng năm 2022. Trong quý IV, bất động sản tiếp tục là nhóm ngành chiếm tỷ trọng lớn nhất với 34,1% tổng giá trị đáo hạn trái phiếu riêng lẻ trong quý, tương đương 20.071 tỷ đồng (-40,3% so với quý III/2022, +65,2% so với cùng kỳ). Tài chính – ngân hàng là nhóm ngành chiếm tỷ trọng lớn thứ hai với 32,9% tổng giá trị đáo hạn trong quý IV/2022, tương đương 19.365 tỷ đồng (-19,4% so với quý III/2022, +130,1% so với cùng kỳ).

Theo đánh giá của FiinRatings, các sự việc trên thị trường TPDN đã làm ảnh hưởng đáng kể đến tâm lý thị trường, nhất là các nhà đầu tư cá nhân, về rủi ro an toàn hệ thống tín dụng sau sự kiện ngân hàng SCB. Mặc dù vậy, rủi ro ảnh hưởng từ TPDN đến với hệ thống tín dụng hiện nay là ở mức rất thấp.

|

Số liệu FiinRatings cho thấy, dư nợ trái phiếu tính đến thời điểm cuối tháng 9/2022 đạt hơn 1,3 triệu tỷ đồng, tương đương với hơn 13% GDP năm 2021, trong đó nếu loại bỏ các trái phiếu ngân hàng thì số dư nợ trái phiếu của các doanh nghiệp phi ngân hàng là 908,8 nghìn tỷ đồng và các nhà phát hành bất động sản đóng góp 455 ngàn tỷ đồng. Con số này trên thực tế chỉ chiếm khoảng 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng Việt Nam. Đối với ngành bất động sản, chất lượng tín dụng của ngành này có sự phân hóa cao, và vẫn có rất nhiều doanh nghiệp có sức khỏe tài chính tốt, đủ khả năng đáp ứng các nghĩa vụ nợ.

Ngoài ra, hoạt động mua lại 9 tháng năm nay của khối doanh nghiệp phi ngân hàng cũng tăng 2,34 lần so với cùng kỳ năm 2021 và đạt 75,5 nghìn tỷ đồng. Điều này đã góp phần làm giảm áp lực nợ TPDN đến hạn.

Bên cạnh đó, theo các chuyên gia của FiinRatings, các ngân hàng hiện nay cũng đang nắm giữ danh mục trái phiếu doanh nghiệp phi ngân hàng với quy mô vào khoảng 284 ngàn tỷ đồng, chiếm khoảng 2,37% trên tổng tài sản sinh lời tại thời điểm 30/6/2022. Đây không phải là vấn đề lớn đối với chất lượng tín dụng ngân hàng, bởi quy mô còn nhỏ và chất lượng trái phiếu có tính phân hóa và cũng được các ngân hàng đánh giá kỹ lưỡng. Mức độ ảnh hưởng chỉ có thể lớn hơn đối với một số ngân hàng có phân bổ tín dụng trái phiếu doanh nghiệp lớn hơn 10% tổng dư nợ tín dụng của họ.

Trầm lắng ngắn hạn nhưng sẽ tốt hơn cho dài hạn

Theo ông Đinh Quang Hinh – Trưởng Bộ phận vĩ mô và chiến lược thị trường, Khối Phân tích của VNDIRECT, sự kiện lãnh đạo Tập đoàn Vạn Thịnh Phát bị bắt gần đây do những sai phạm trong phát hành TPDN thể hiện những nỗ lực của cơ quan quản lý trong việc làm trong sạch thị trường vốn. Bên cạnh đó,

Nghị định 65/2022/NĐ-CP bổ sung sửa đổi cho Nghị định 153/2020/NĐ-CP về chào bán trái phiếu riêng lẻ đã chính thức được ban hành. Điều này là một điểm tích cực đối thị trường vốn trong dài hạn, vì Nghị định 65 tuy mang định hướng thắt chặt hơn so với nghị định cũ, nhưng cũng đã nới lỏng hơn ở một số quy định so với những dự thảo được lấy ý kiến trước đó.

Tuy nhiên, "chúng tôi cho rằng, các thành viên thị trường (doanh nghiệp phát hành, doanh nghiệp tư vấn và nhà đầu tư) cần thời gian để điều chỉnh cho phù hợp với những quy định mới. Vì vậy, thị trường TPDN nhiều khả năng sẽ tiếp tục trầm lắng trong một vài quý tới” – ông Đinh Quang Hinh cho hay.

| Thu hẹp riêng lẻ, khuyến khích đại chúng “Trong tháng 9, Chính phủ ban hành Nghị định 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153/2020/NĐ-CP về chào bán trái phiếu riêng lẻ. Trong đó, nghị định bổ sung quy định doanh nghiệp phát hành phải có kết quả xếp hạng tín nhiệm trong một số trường hợp cụ thể theo quy định của Luật Chứng khoán. Dự kiến, khu vực phát hành trái phiếu doanh nghiệp riêng lẻ có thể sẽ ngày càng thu hẹp lại, chuyển hẳn sang khu vực phát hành sang công chúng. Đó cũng là nơi mà xếp hạng tín nhiệm phát huy được hiệu lực” – theo MBS. |

Về phía cung, chuyên gia của VNDIRECT cho rằng, tổng giá trị phát hành TPDN có thể phục hồi trở lại từ nửa cuối năm 2023. Nghị định 65 mới cho phép các doanh nghiệp được phát hành TPDN với mục đích cơ cấu nợ. "Chúng tôi cho rằng, đây là một trong những điểm trọng yếu theo hướng nới lỏng hơn, giúp các doanh nghiệp với mục đích tái cơ cấu nợ (theo đúng quy định) vẫn có thể tiếp cận được với kênh phát hành TPDN. Về phía cầu, số lượng nhà đầu tư chuyên nghiệp đủ điều kiện sẽ sụt giảm trong ngắn hạn" - ông Đinh Quang Hinh cho biết thêm.

Trong bối cảnh nhiều nhà đầu tư đang cho thấy sự hoang mang khi đã tham gia mua TPDN, chuyên gia của FiinRatings cho rằng, nhà đầu tư tham gia thị trường TPDN nên giữ bình tĩnh và sự tỉnh táo trước các thông tin nhiễu loạn được lan truyền, tránh việc bán tháo và cắt lỗ trái phiếu đang nắm giữ mà không đánh giá được sức khỏe tài chính của doanh nghiệp phát hành. “Trong trường hợp nhà đầu tư đang sở hữu các trái phiếu mà doanh nghiệp không thể trả lãi và/hoặc gốc, việc chấp nhận đàm phán và dàn xếp với doanh nghiệp và các tổ chức trung gian sẽ là giải pháp tốt cho các bên" - FiinRatings khuyến nghị.