|

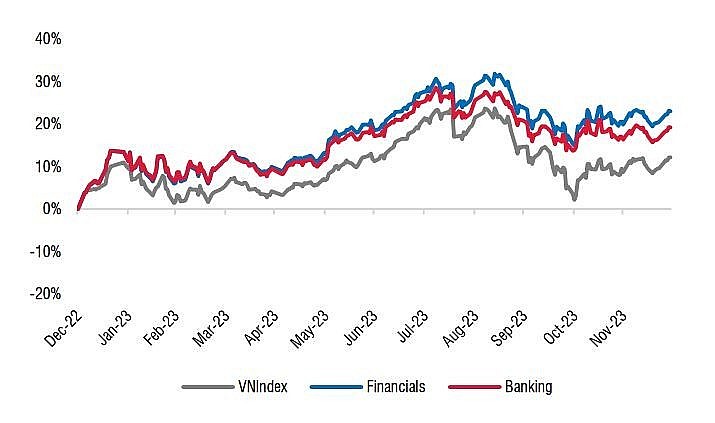

| Diễn biến cổ phiếu ngân hàng so với VN-Index năm 2023. Nguồn: Bloomberg, SSI Research. |

Cơ hội đan xen thách thức

Theo số liệu từ SSI Research, khép lại một năm 2023 đầy biến động, cổ phiếu ngành ngân hàng có diễn biến tích cực với mức tăng 19%, vượt trội hơn so với mức tăng 12% của chỉ số VN-Index. Khởi đầu năm 2024, nhóm cổ phiếu ngân hàng tiếp tục cho thấy sự hấp dẫn khi trở thành nhóm dẫn dắt cho đà tăng của thị trường, đồng thời thu hút dòng tiền tham gia tích cực.

Nhiều chuyên gia dự báo, năm 2024 sẽ tiếp tục là một năm hứa hẹn nhiều tích cực đối với nhóm cổ phiếu ngân hàng, tuy nhiên cũng là một năm đầy thách thức đối với ngành ngân hàng, đặc biệt là rủi ro nợ xấu và chất lượng tài sản còn hiện hữu.

Các chuyên gia của SSI Research cho rằng, mặc dù tình hình chung có sự cải thiện hơn so với năm 2023, nhưng năm 2024 vẫn tiếp tục là một năm đầy thách thức đối với ngành ngân hàng về chất lượng tài sản. “Tình hình chung sẽ có sự cải thiện so với năm 2023, phần lớn là nhờ vào chi phí vốn đã giảm về mức thấp hơn nhiều so với 2023 và lợi nhuận trước dự phòng (PPOP) có sự cải thiện giúp các ngân hàng có dư địa để tạo một bộ đệm dự phòng tốt hơn” - Chuyên gia của SSI Research lý giải.

Cũng trong năm 2024, với bối cảnh kinh tế vĩ mô dự kiến cải thiện hơn, SSI Research kỳ vọng tăng trưởng tín dụng sẽ phục hồi lên mức 14%, nhờ được hỗ trợ một phần bởi lãi suất cho vay giảm.

Cùng với đó, trong năm 2024, lãi suất sẽ tiếp tục duy trì ở mức thấp để hỗ trợ nền kinh tế. Lãi suất huy động bình quân trong năm 2024 dự kiến sẽ không có chênh lệch quá lớn so với mức hiện tại. Theo đó, chi phí vốn dự kiến thấp hơn, tiền gửi không kỳ hạn (CASA) cải thiện và các khoản vay mới có thời hạn dài hơn sẽ giúp giảm bớt áp lực về biên lãi ròng (NIM) cho ngân hàng trong năm 2024.

Cũng theo đơn vị này, do tăng trưởng tín dụng tăng tốc vào cuối năm, đạt mức trên 13,71%, tỷ lệ nợ xấu sẽ giảm xuống trong quý IV/2023 còn 1,89%. Tuy nhiên, tỷ lệ này có thể sẽ tăng trở lại trong nửa đầu năm 2024 khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt.

“Mặc dù vậy, tỷ lệ nợ xấu cuối năm 2024 sẽ không có nhiều thay đổi so với năm 2023, do cuối năm dự kiến các ngân hàng sẽ đẩy mạnh xóa nợ xấu và nền kinh tế phục hồi mạnh hơn. Tuy nhiên, các khoản nợ có vấn đề (nợ Nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn và các khoản vay cũ) vẫn tiếp tục cần được giám sát chặt chẽ. Bên cạnh đó, nếu dự thảo sửa đổi Thông tư 16/2021/TT-NHNN nới lỏng việc hạn chế đầu tư trái phiếu doanh nghiệp của ngân hàng được thông qua, không loại trừ khả năng một phần rủi ro tín dung sẽ quay trở lại đối với các ngân hàng tích cực mua lại trái phiếu doanh nghiệp” - Chuyên gia của SSI Research lưu ý.

Chọn cổ phiếu “bank” nào?

|

Theo ông Michael Kokalari - Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường của VinaCapital, cổ phiếu ngân hàng sẽ hưởng lợi từ sự tăng trưởng lợi nhuận, từ khoảng 7% trong năm 2023 lên 18% trong năm 2024, và định giá cổ phiếu ngân hàng tại Việt Nam hiện thấp hơn so với mức trung bình 5 năm. “Chúng tôi kỳ vọng lợi nhuận của các ngân hàng sẽ được thúc đẩy bởi sự tăng trưởng tín dụng đối với cả nhà phát triển bất động sản và người mua nhà mới, phù hợp với kỳ vọng về sự phục hồi khiêm tốn trong phát triển bất động sản năm nay” - ông Michael Kokalari cho hay.

Còn theo các chuyên gia của SSI Research, mức định giá hiện tại phần lớn đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02/2023/TT-NHNN. Tuy nhiên, mức định giá này có thể chưa phản ánh hết các khoản vay tái cấp vốn cho chủ đầu tư bất động sản được giải ngân trong năm 2023 tại một số ngân hàng nhất định (được phân loại ở nợ Nhóm 1).

Ngoài ra, khi xem xét đến diễn biến giá của các ngân hàng trong chu kỳ trước, các chuyên gia này nhận thấy định giá hầu như không thay đổi trong quá trình xử lý nợ xấu, tuy nhiên sẽ được định giá lại trong vòng 6 - 12 tháng trước khi hoàn tất quá trình xử lý nợ xấu. “Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác” - Chuyên gia SSI Research cho hay.

| Lợi nhuận chưa thể bứt tốc mạnh mẽ “SSI Research duy trì quan điểm trung lập đối với ngành ngân hàng trong năm 2024, do quá trình củng cố bộ đệm dự phòng tiếp diễn khiến lợi nhuận toàn ngành chưa thể bứt tốc mạnh mẽ ngay”. |