|

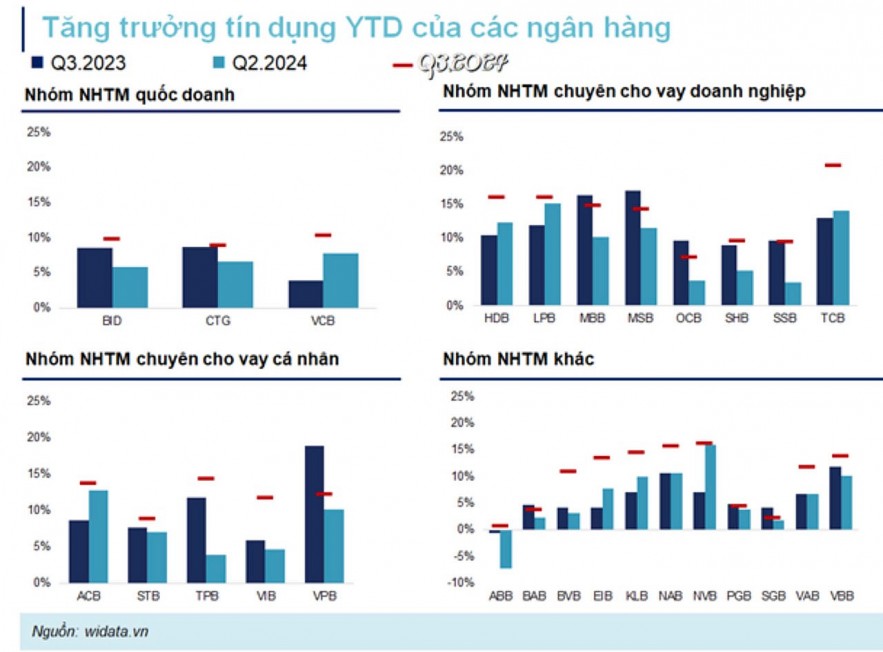

| Tăng trưởng tín dụng các ngân hàng so với đầu năm. Nguồn: WiGroup |

PV: Trong bối cảnh tín dụng toàn hệ thống cùng nhiều ngân hàng bứt tốc những tháng gần đây, ông đánh giá thế nào về tăng trưởng lợi nhuận của ngành ngân hàng và sự phân hoá giữa các nhóm ngân hàng sau khi bức tranh lợi nhuận quý III/2024 của ngành ngân hàng chính thức lộ diện?

|

Ông Lê Hoài Ân: Lợi nhuận ngành ngân hàng trong quý III/2024 tiếp tục ghi nhận sự tăng trưởng tích cực, nhờ vào tăng trưởng tín dụng mạnh mẽ. Nhiều ngân hàng đã đạt mức tăng trưởng tín dụng từ 10 - 15% trong 9 tháng đầu năm, hỗ trợ tích cực cho thu nhập lãi thuần. Các lĩnh vực sản xuất và tiêu dùng có sự hồi phục đáng kể, cùng với các gói tín dụng ưu đãi cũng góp phần thúc đẩy nhu cầu vay vốn.

Sự phân hóa giữa các nhóm ngân hàng trở nên rõ ràng hơn. Các ngân hàng quốc doanh như Vietcombank, BIDV hay Agribank tiếp tục duy trì lợi thế nhờ quy mô lớn, nguồn CASA dồi dào và khả năng huy động vốn tốt. Trong khi đó, các ngân hàng tư nhân lớn chuyên cho vay doanh nghiệp như: Techcombank, MB Bank cũng đạt được kết quả tích cực với mức tăng trưởng vượt trội. Nhóm các ngân hàng chuyên cho vay cá nhân như ACB, VIB, TPBank cũng bắt đầu chuyển dịch mạnh phần động lực tăng trưởng sang phân khúc doanh nghiệp.

Về NIM (biên lãi ròng) ngành ngân hàng có dấu hiệu tạo đáy trong quý III/2024 và được kỳ vọng sẽ cải thiện trong những quý tới. Yếu tố chính là tỷ lệ CASA (tỷ lệ tiền gửi không kỳ hạn trên tổng tiền gửi khách hàng) ở một số ngân hàng lớn đang được cải thiện, giúp giảm chi phí vốn và tăng cường biên lợi nhuận.

Tuy nhiên, nguồn thu nhập ngoài lãi lại là một điểm trừ. Hầu hết các mảng thu nhập phi lãi như: phí bảo hiểm, phí dịch vụ thanh toán và kinh doanh ngoại hối đều ghi nhận tăng trưởng âm. Đây là thách thức lớn, đòi hỏi các ngân hàng phải nhanh chóng điều chỉnh chiến lược nhằm đa dạng hóa nguồn thu và cải thiện hiệu quả trong các mảng phi lãi.

PV: Trong bối cảnh thúc đẩy tăng trưởng tín dụng cao cuối năm để đáp ứng nhu cầu của doanh nghiệp, huy động vốn lại chậm lại và thấp hơn tăng trưởng tín dụng, khác biệt so với thời gian trước đây. Cùng với đó, hiện nhiều ngân hàng có tỷ lệ LDR lớn hơn quy định là 85%, thậm chí vượt 100%. Ông nhận định ra sao về thực tế này?

Ông Lê Hoài Ân: Thực trạng tỷ lệ LDR (dư nợ cho vay trên huy động vốn) vượt ngưỡng 85% ở một số ngân hàng là vấn đề cần lưu ý. Tuy nhiên, cần phân biệt rõ giữa hai cách tính: (i) LDR gộp bao gồm tất cả các nguồn vốn huy động (tiền gửi, vốn vay liên ngân hàng, phát hành giấy tờ có giá); (ii) LDR theo quy định chỉ tính tiền gửi từ dân cư và tổ chức kinh tế. Theo cách tính LDR theo quy định của Ngân hàng Nhà nước, hầu hết các ngân hàng hiện vẫn đáp ứng được mức an toàn.

Tôi cho rằng tình trạng này xuất phát từ hai nguyên nhân chính. Một là, tăng trưởng huy động vốn chậm lại do lãi suất tiền gửi không còn hấp dẫn so với các kênh đầu tư khác. Hai là, tăng trưởng tín dụng cao trong nỗ lực thúc đẩy nền kinh tế, đặc biệt trong bối cảnh doanh nghiệp cần vốn để duy trì hoạt động sản xuất kinh doanh.

Để đảm bảo đủ vốn cho vay, nhiều ngân hàng đã giảm tỷ trọng đầu tư vào trái phiếu chính phủ và các tài sản có tính thanh khoản cao khác, nhằm tập trung nguồn vốn cho vay. Mặc dù chiến lược này mang lại hiệu quả ngắn hạn nhưng cũng tiềm ẩn rủi ro thanh khoản nếu lãi suất hoặc tỷ giá biến động mạnh trong thời gian tới.

Việc duy trì tỷ lệ LDR an toàn sẽ tiếp tục là thách thức, đặc biệt khi Ngân hàng Nhà nước có thể áp dụng các biện pháp kiểm soát tín dụng chặt chẽ hơn để đảm bảo ổn định hệ thống.

PV: Hiện tỷ giá USD/VND tăng nhanh và sát vùng đỉnh cũ, điều này liệu sẽ tạo áp lực thanh khoản lên hệ thống ngân hàng thời gian cuối năm, thưa ông?

Ông Lê Hoài Ân: Tỷ giá USD/VND đang tiệm cận mức đỉnh cũ, tạo áp lực không nhỏ lên thanh khoản của hệ thống ngân hàng. Việc tỷ giá tăng cao có thể dẫn đến hai hệ quả chính.

Thứ nhất, chi phí vốn vay ngoại tệ tăng lên, làm giảm lợi nhuận từ các hoạt động cho vay ngoại tệ. Thứ hai, xu hướng chuyển đổi từ tiền gửi VND sang USD, khiến thanh khoản VND trong hệ thống ngân hàng bị ảnh hưởng.

PV: Xin cảm ơn ông!

| Việc hút tiền có thể ảnh hưởng đến xu hướng nới lỏng tiền tệ Trong bối cảnh đó, Ngân hàng Nhà nước nhiều khả năng hút tiền đồng về qua các kênh OMO (thị trường mở) nhằm kiểm soát lạm phát và ổn định tỷ giá. Tuy nhiên, động thái này có thể làm trầm trọng thêm tình trạng thiếu hụt thanh khoản VND do tăng trưởng tín dụng vượt trội so với tăng trưởng huy động trong suốt hai năm qua. Dư nợ sẽ phải tăng trưởng thêm khoảng 4 - 5% để có thể đạt mức mục tiêu đặt ra, do đó, việc hút tiền sẽ có thể ảnh hưởng đến xu hướng nới lỏng tiền tệ để hỗ trợ nền kinh tế. |