Khuyến khích phát triển sản xuất nông, lâm, ngư nghiệp

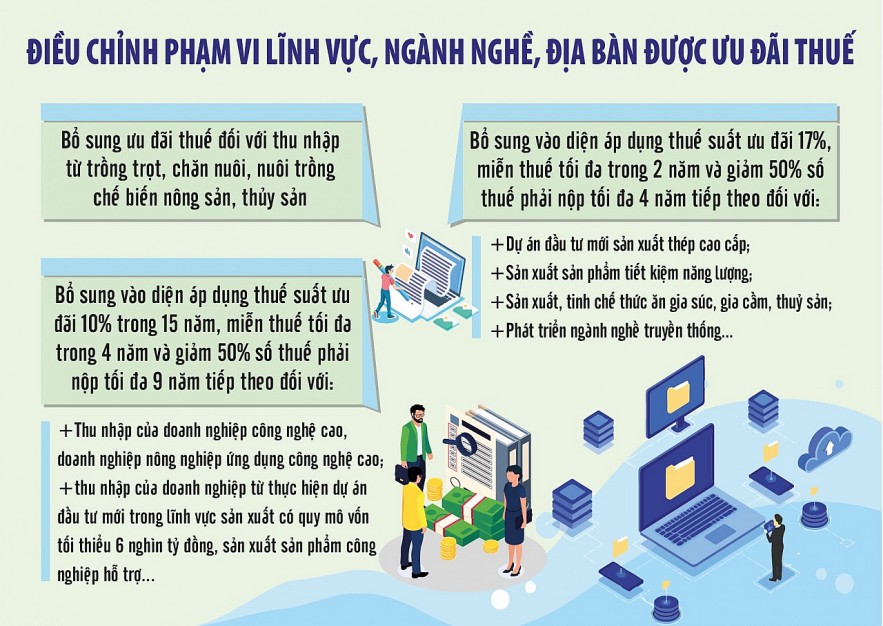

Luật Thuế thu nhập doanh nghiệp (TNDN) hiện hành đã có nhiều quy định liên quan đến ưu đãi thuế TNDN đối với lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp nhưng chưa quy định cụ thể có hay không áp dụng ưu đãi thuế đối với thu nhập từ thanh lý các sản phẩm trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản (như thanh lý vườn cây cao su, bán phế liệu phế phẩm liên quan đến các sản phẩm trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản...).

Ngoài ra, kể từ năm 2015, theo quy định của Luật số 71/2014/QH13 có bổ sung thêm chính sách ưu đãi thuế đối với lĩnh vực này như: Áp dụng thuế suất ưu đãi 10% trong suốt thời gian hoạt động đối với thu nhập của DN từ trồng, chăm sóc, bảo vệ rừng, nuôi trồng, chế biến nông sản, lâm sản, thủy sản ở địa bàn có điều kiện kinh tế - xã hội (KT-XH) khó khăn; thuế suất 15% trong suốt thời gian hoạt động đối với thu nhập của DN trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản không thuộc địa bàn có điều kiện KT-XH khó khăn hoặc địa bàn có điều kiện KT-XH đặc biệt khó khăn.

|

| Nguồn: Bộ tài chính. Đồ họa: Văn Chung |

Tuy nhiên, luật chưa có quy định trong trường hợp DN hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp kết thúc thời gian hưởng ưu đãi theo các điều kiện khác như DN nông nghiệp ứng dụng công nghệ cao (CNC), dự án ứng dụng CNC hay ưu đãi theo địa bàn... thì có được chuyển sang áp dụng các mức thuế suất 10% hoặc 15% nêu trên hay không. Quy định hiện hành đã phát sinh vướng mắc trong thực hiện xác định ưu đãi thuế đối với lĩnh vực sản xuất nông nghiệp, lâm nghiệp, ngư nghiệp và diêm nghiệp.

Do đó, dự thảo định hướng sẽ nghiên cứu, sửa đổi, bổ sung quy định về điều kiện và nguyên tắc áp dụng ưu đãi thuế đối với lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp và diêm nghiệp để phù hợp với thực tế và khuyến khích phát triển hoạt động sản xuất các lĩnh vực trên.

Phương pháp tính thuế ưu đãi với doanh nghiệp siêu nhỏ

Về phương pháp tính thuế TNDN, về nguyên tắc, thuế TNDN được tính toán dựa trên việc xác định thu nhập, lãi của DN (bằng doanh thu từ cung cấp hàng hóa, dịch vụ trừ đi chi phí bỏ ra để thực hiện việc cung cấp hàng hóa, dịch vụ). Tại Điều 11 Luật Thuế TNDN đã quy định cụ thể về phương pháp tính thuế đối với DN thành lập và hoạt động tại Việt Nam.

| Cần thiết sửa quy định để đẩy mạnh phát triển tam nông Theo các chuyên gia kinh tế, việc nghiên cứu để đề xuất sửa đổi, bổ sung một số quy định, trong đó ưu đãi thuế thu nhập doanh nghiệp đối với một số ngành nghề, đặc biệt khuyến khích phát triển hoạt động sản xuất nông nghiệp, lâm nghiệp, ngư nghiệp và diêm nghiệp là hết sức cần thiết để đẩy mạnh phát triển những ngành nghề cần được ưu đãi, thúc đẩy phát triển nông nghiệp, nông thôn bền vững. |

Tuy nhiên, thực tế có các trường hợp đặc thù mà DN và cơ quan quản lý không có đủ cơ sở để xác định chính xác các chi phí của hoạt động kinh doanh, qua đó có thể xác định được thu nhập làm cơ sở tính toán số thuế phải nộp.

Do vậy, để phù hợp với các trường hợp đặc thù của DN và đảm bảo công tác quản lý, Điều 11 Luật Thuế TNDN đã quy định giao Chính phủ hướng dẫn về phương pháp tính thuế đối với các trường hợp này, đặc biệt là đối với DN nước ngoài không hiện diện tại Việt Nam nhưng có hoạt động cung cấp hàng hóa, dịch vụ cho tổ chức, cá nhân tại Việt Nam (nhà thầu nước ngoài) và đối với đơn vị sự nghiệp, tổ chức khác có hoạt động phát sinh doanh thu nhưng không thể xác định được chi phí.

Trong thời gian qua, có ý kiến đề nghị cần luật hóa các quy định tại nghị định của Chính phủ bổ sung tại Luật Thuế TNDN để đảm bảo cơ sở pháp lý cao hơn, cũng như nâng cao tính ổn định của chính sách. Đồng thời, cần bổ sung quy định cụ thể hơn về tỷ lệ % doanh thu đối với một số hoạt động của DN nước ngoài như hoạt động chuyển nhượng vốn, tài sản tại Việt Nam, hoạt động chuyển nhượng chứng khoán...

Theo đề cương dự thảo Luật Thuế TNDN (sửa đổi) vừa được hoàn thiện, Bộ Tài chính đề xuất bổ sung quy định về phương pháp tính thuế, có tính đến việc quy định chi tiết tỷ lệ thu thuế phù hợp đối với DN áp dụng chế độ kế toán siêu nhỏ để góp phần khuyến khích, tạo thuận lợi cho việc thành lập và hoạt động của DN siêu nhỏ và đối với từng loại hình có phát sinh vướng mắc trong thực tiễn thời gian qua.

| Bổ sung điều kiện ưu đãi thuế doanh nghiệp công nghệ cao Trong thời gian tới, Bộ Tài chính đặt vấn đề nghiên cứu sửa đổi, bổ sung các quy định về điều kiện và nguyên tắc áp dụng ưu đãi thuế đối với doanh nghiệp (DN) công nghệ cao (CNC), DN nông nghiệp ứng dụng CNC, DN khoa học và công nghệ (KH&CN) và đối với dự án ứng dụng CNC, dự án sản xuất sản phẩm công nghiệp hỗ trợ cho phù hợp với thực tế phát sinh, minh bạch trong thực hiện. Qua tổng kết, đánh giá thời gian qua cho thấy, về thời điểm tính thời gian ưu đãi, theo quy định hiện hành, đối với DN CNC, DN nông nghiệp ứng dụng CNC thì thời điểm bắt đầu tính ưu đãi thuế (cả thuế suất và thời gian miễn, giảm) kể từ ngày cấp Giấy chứng nhận DN CNC, DN nông nghiệp ứng dụng CNC. Đối với dự án ứng dụng CNC thì thời điểm bắt đầu tính ưu đãi về thuế suất kể từ ngày cấp Giấy chứng nhận là dự án ứng dụng CNC, còn thời điểm bắt đầu tính ưu đãi về thời gian miễn, giảm thuế kể từ năm đầu tiên có thu nhập chịu thuế từ dự án đầu tư. Các trường hợp khác theo nguyên tắc chung là thời điểm bắt đầu tính ưu đãi về thuế suất từ năm đầu tiên dự án đầu tư mới của DN có doanh thu, thời điểm bắt đầu tính ưu đãi miễn, giảm thuế tính từ năm đầu tiên có thu nhập chịu thuế từ dự án đầu tư. Do thuế thu nhập doanh nghiệp (TNDN) là tạm nộp theo quý, quyết toán theo năm, đồng thời Luật Thuế TNDN cũng quy định trường hợp năm đầu tiên không đủ 12 tháng thì DN có thể chọn thời điểm tính ưu đãi miễn, giảm thuế bắt đầu từ năm tiếp theo, nên quy định hiện hành sẽ gây phức tạp, thậm chí không cần thiết vì DN sẽ chọn thời điểm bắt đầu tính ưu đãi từ năm sau. Ngoài ra, một số trường hợp DN CNC, DN nông nghiệp ứng dụng CNC thực tế có thể được cấp Giấy chứng nhận là DN CNC, DN nông nghiệp ứng dụng CNC từ trước khi phát sinh thu nhập chịu thuế nên quy định này sẽ gây thiệt thòi cho DN. Do đó, để đảm bảo thống nhất, công bằng, bình đẳng và minh bạch, đề nghị sửa đổi quy định về thời điểm tính ưu đãi thuế đối với DN CNC, DN nông nghiệp ứng dụng CNC, dự án ứng dụng CNC cho phù hợp thực tế. Đối với các trường hợp tương tự như DN KH&CN, dự án sản xuất sản phẩm công nghiệp hỗ trợ thì điều kiện để áp dụng ưu đãi thuế cũng được căn cứ dựa trên Giấy chứng nhận DN KH&CN, Giấy xác nhận ưu đãi dự án sản xuất sản phẩm công nghiệp hỗ trợ. Theo đó, cần nghiên cứu để sửa đổi quy định về thời điểm tính ưu đãi thuế đối với các trường hợp này để đảm bảo tính thống nhất, đồng bộ và tháo gỡ vướng mắc trong thực tiễn thời gian qua. Về nguyên tắc tính thời gian ưu đãi đối với DN CNC, DN nông nghiệp ứng dụng CNC, DN khoa học công nghệ, dự án ứng dụng CNC, dự án sản xuất sản phẩm công nghiệp hỗ trợ đã được hưởng ưu đãi theo điều kiện ưu đãi khác. Tuy nhiên, với các trường hợp DN CNC, DN nông nghiệp ứng dụng CNC, DN khoa học công nghệ, dự án ứng dụng CNC, dự án sản xuất sản phẩm công nghiệp hỗ trợ có thể phát sinh trường hợp trong thời gian chưa được hưởng ưu đãi theo điều kiện này (chưa được cấp giấy chứng nhận) thì đáp ứng điều kiện khác như về địa bàn ưu đãi thuế nên DN đã khai hưởng ưu đãi thuế theo điều kiện khác. Đến khi được cấp Giấy chứng nhận thì DN lựa chọn hưởng ưu đãi theo điều kiện DN CNC, DN nông nghiệp ứng dụng CNC, DN khoa học công nghệ, dự án ứng dụng CNC, dự án sản xuất sản phẩm công nghiệp hỗ trợ. Do đó, cần thiết có hướng dẫn việc tính thời gian ưu đãi đối với các trường hợp này. |