|

| Đồ họa: ÁNH TUYẾT |

CAR cải thiện chậm

Việc tăng vốn điều lệ vẫn là ưu tiên hàng đầu của các ngân hàng, bởi đây không chỉ là chỉ tiêu then chốt để mở rộng quy mô tài sản và tăng trưởng tín dụng, mà còn đóng vai trò như một “bộ đệm” giúp gia tăng khả năng chống chịu rủi ro tài chính.

CAR sát ngưỡng quy định, rủi ro có thể lộ rõ"Theo quy chuẩn hiện nay, CAR khoảng 8%. Khi nâng lên trên 10%, các ngân hàng thương mại nhà nước mới đạt mức xấp xỉ như vậy, chỉ cần tăng hạn mức tăng trưởng tín dụng lên, hệ số này sẽ bị điều chỉnh. Đó là chưa kể, nếu tín dụng phân bổ vào lĩnh vực rủi ro, chỉ cần có sự biến động, thì hệ số CAR sẽ giảm xuống rất lớn" - ông Nguyễn Quốc Hùng lưu ý. |

Thống kê của phóng viên cho thấy, năm 2015, tổng vốn điều lệ của nhóm ngân hàng thương mại có vốn nhà nước niêm yết trên sàn đạt 98.071 tỷ đồng, thì đến quý I/2025, con số này tăng lên 207.470 tỷ đồng, gấp 2,1 lần trong giai đoạn 2015 đến nay. Trong khi đó, nhóm ngân hàng thương mại tư nhân tăng ấn tượng hơn, từ mức thấp đã vươn lên 608.902 tỷ đồng, tức gấp 3,3 lần cùng giai đoạn.

Dù ngành ngân hàng dành nhiều nỗ lực tăng vốn điều lệ và cải thiện CAR, nhưng CAR của Việt Nam vẫn thấp nhất khi so sánh với nhiều quốc gia trong trong khu vực và trên thế giới. Đáng lưu tâm hơn, CAR nhiều ngân hàng có xu hướng cải thiện chậm qua các năm, đặc biệt là nhóm ngân hàng thương mại nhà nước, phản ánh áp lực tăng vốn còn lớn trong bối cảnh lộ trình thực hiện Thông tư số 14/2025/TT-NHNN ngày 30/6/2025 quy định tỷ lệ an toàn vốn đối với ngân hàng thương mại, chi nhánh ngân hàng nước ngoài (Thông tư 14) ngày càng đến gần.

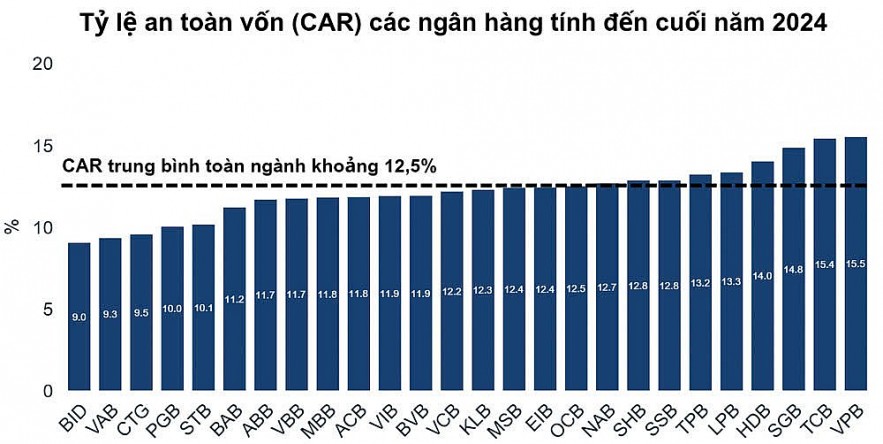

Theo đánh giá của ông Nguyễn Quang Thuân - Chủ tịch FiinGroup, hệ số CAR của ngành ngân hàng Việt Nam vẫn ở mức thấp. Theo ước tính, đến cuối năm 2024, CAR toàn hệ thống chỉ đạt khoảng 12,5%, trong khi tăng trưởng tín dụng diễn ra nhanh, còn vốn tự có chưa được bổ sung kịp thời. Trong đó, nhóm "big 4" duy trì tỷ lệ CAR ở mức thấp hơn khoảng 10,5%, trong khi nhiều ngân hàng thương mại cổ phần trên 12%.

Khi so sánh với khu vực, tại các thị trường như Singapore, Trung Quốc, hay với những ngân hàng có vốn đầu tư nước ngoài đang hoạt động tại Việt Nam như ANZ, Shinhan Bank..., hệ số CAR có thể đạt 25%, với khoảng cách rất lớn so với các ngân hàng thương mại tại Việt Nam.

Theo Chủ tịch FiinGroup, việc nâng CAR từ 12,5% lên 25% trong vòng 3 năm tới là điều gần như bất khả thi, dù áp lực tăng vốn đang lớn dần theo lộ trình thực hiện Thông tư 14. Riêng với các ngân hàng có vốn nhà nước chi phối, Nhà nước có thể không muốn pha loãng sở hữu hoặc tăng thêm vốn từ ngân sách, đây là bài toán khó khi bổ sung vốn thế nào, bằng nguồn nào.

Cũng theo ông Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, hệ số CAR của nhiều ngân hàng nước ngoài hoạt động tại Việt Nam duy trì trên 20%, phản ánh năng lực tài chính mạnh và mức độ an toàn vốn rất cao. Trong khi đó, theo lộ trình mới, khi CAR tăng lên 10,5%, nhiều ngân hàng nhà nước chỉ vừa chạm ngưỡng này.

Siết chuẩn an toàn vốn, nới tín dụng có trọng tâm

Thông tư 14 quy định tỷ lệ an toàn vốn đối với ngân hàng thương mại, chi nhánh ngân hàng nước ngoài sẽ có hiệu lực từ ngày 15/9/2025, thay thế Thông tư số 41/2016/TT-NHNN (Thông tư 41), nhằm tiến gần hơn tới các chuẩn mực an toàn vốn theo Basel III.

Mặc dù Thông tư 14 đặt ra các yêu cầu nghiêm ngặt hơn đối với tỷ lệ an toàn vốn, với mức tối thiểu cao hơn theo lộ trình, song cũng có nhiều điều chỉnh đối với cách xác định tài sản có rủi ro tín dụng theo phương pháp tiêu chuẩn, theo hướng hỗ trợ một số phân khúc tín dụng như cho vay cá nhân và cho vay đối với doanh nghiệp vừa và nhỏ.

Đơn cử, cho vay cá nhân trong lĩnh vực nông nghiệp và nông thôn được áp dụng hệ số rủi ro 50% thay vì mức mặc định 100% trước đây. Cho vay cá nhân với dư nợ dưới 8 tỷ đồng giảm từ 100% xuống còn 75%. Tín dụng nhà ở xã hội được áp dụng hệ số rủi ro linh hoạt từ 20% đến 50%, tùy theo mức độ rủi ro cụ thể. Cho vay đối với doanh nghiệp vừa và nhỏ được điều chỉnh giảm nhẹ hệ số rủi ro từ 90% xuống còn 85%.

Đối với cho vay bất động sản, hệ số rủi ro 200% không còn được áp dụng mặc định mà chỉ áp dụng trong trường hợp doanh nghiệp không cung cấp báo cáo tài chính hoặc có vốn chủ sở hữu âm.

Theo Điều 5 Thông tư 14, các ngân hàng phải duy trì tỷ lệ tối thiểu đối với vốn lõi cấp 1 là 4,5%; vốn cấp 1 là 6%. Điểm mới của Thông tư 14 là quy định tỷ lệ bộ đệm bảo toàn vốn (CCB) là 2,5% sau năm 2030 trở đi và bộ đệm vốn theo chu kỳ kinh tế (CCyB) được thiết kế như một công cụ điều tiết linh hoạt của Ngân hàng Nhà nước, dao động từ 0 - 2,5%, tùy theo điều kiện kinh tế vĩ mô. Tổng hợp các quy định trên, tỷ lệ vốn lõi cấp 1 tối thiểu sẽ đạt mức 7% và CAR tổng thể bao gồm cả bộ đệm đạt tối thiểu 10,5%.

Trong báo cáo cập nhật ngành ngân hàng mới đây, Trung tâm Phân tích và Tư vấn đầu tư SSI (SSI Research) cho rằng, việc ban hành Thông tư số 14 được đánh giá là bước chuyển mình tích cực của Ngân hàng Nhà nước, để đưa Việt Nam tiến gần hơn đến các chuẩn mực an toàn quốc tế, giúp nâng cao mức độ an toàn hệ thống, tính minh bạch và khả năng phản ứng với rủi ro.

"Mặc dù Thông tư 14 tạo điều kiện tăng trưởng tín dụng hiệu quả hơn về mặt vốn, nó cũng tiềm ẩn rủi ro nếu không được quản lý một cách thận trọng, đặc biệt trong bối cảnh tỷ lệ tín dụng trên GDP của Việt Nam đang ở mức cao" - SSI Research lưu ý.

Bằng cách giảm hệ số rủi ro theo phương pháp tiêu chuẩn ở một vài phân khúc cho vay và cho phép lộ trình triển khai theo từng giai đoạn, Thông tư 14 tạo điều kiện mở rộng tín dụng bền vững, phù hợp với mục tiêu tăng trưởng GDP theo định hướng của Chính phủ.

Cũng theo nhóm phân tích từ SSI Research, trong trường hợp không còn áp dụng hạn mức tăng trưởng tín dụng, Ngân hàng Nhà nước sẽ cần triển khai các công cụ giám sát linh hoạt hơn như: bộ đệm vốn theo chu kỳ kinh tế, hệ thống đánh giá nội bộ về mức đủ vốn (ICAAP), cùng với việc tăng cường giám sát rủi ro thanh khoản và rủi ro lãi suất.

Lộ trình triển khai theo 2 giai đoạnLộ trình triển khai Thông tư 14 theo 2 giai đoạn nhằm tạo điều kiện cho các tổ chức tín dụng từng bước thích ứng và tuân thủ. Theo đó, giai đoạn chuyển tiếp đến ngày 31/12/2029, các ngân hàng được phép lựa chọn giữa 2 phương pháp tính CAR theo Thông tư 14 hoặc Thông tư 41, với điều kiện đăng ký với Ngân hàng Nhà nước. Giai đoạn triển khai toàn diện từ ngày 1/1/2030, tất cả các ngân hàng phải áp dụng phương pháp tiêu chuẩn theo Thông tư 14. Theo lộ trình, CAR có thể tăng lên 10,5%, chưa kể nếu CCyB được kích hoạt cao hơn. Điều này buộc các ngân hàng phải hành động ngay giai đoạn 2025 - 2029, nếu không muốn bị động khi bước vào giai đoạn bắt buộc. Theo ông Nguyễn Quốc Hùng, việc tăng vốn điều lệ của các ngân hàng thương mại có vốn nhà nước hiện nay vẫn cần sự chấp thuận của Chính phủ và Quốc hội. Tuy nhiên, có thể đây không còn là rào cản quá lớn, bởi Chính phủ có chủ trương cho phép các ngân hàng được giữ lại một phần lợi nhuận hàng năm để bổ sung vào vốn điều lệ. "Trước đây các tổ chức dụng kể cả có lợi nhuận đi chăng nữa cũng không được để lại vốn, không được tự tăng" - ông Hùng nói. Từ đó, giúp giữ vững vị thế cũng như tạo điều kiện cho các ngân hàng này bơm vốn cho nền kinh tế, phục vụ các doanh nghiệp chủ lực và hỗ trợ tăng trưởng. |