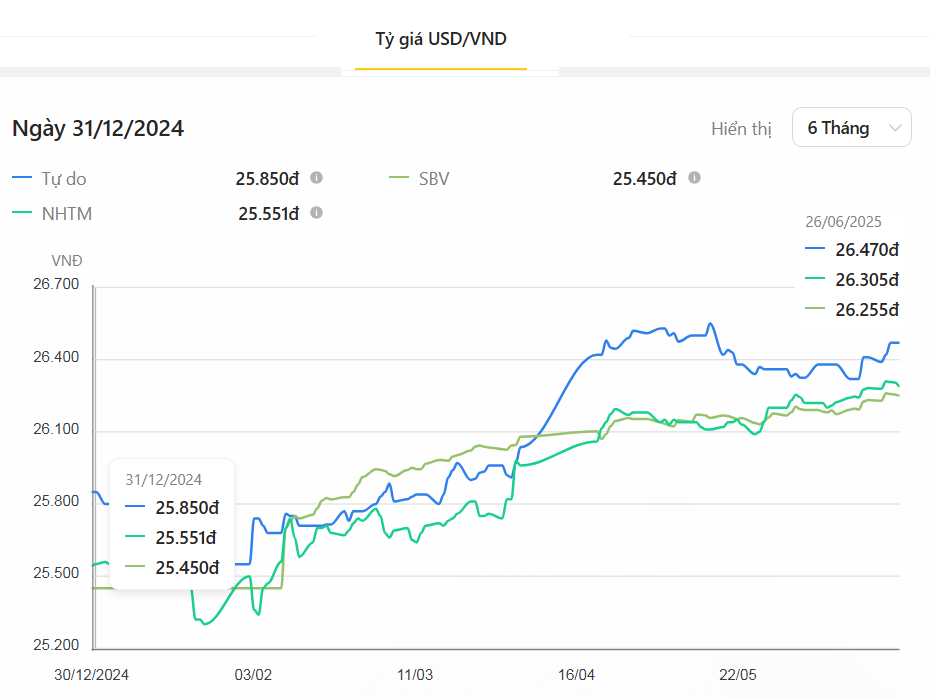

Ngày 27/6, Ngân hàng Nhà nước công bố tỷ giá trung tâm ở mức 25.048 VND/USD, đánh dấu phiên giảm thứ ba liên tiếp, tiếp tục hạ 5 đồng so với phiên trước đó. Với biên độ giao dịch 5%, tỷ giá trần và sàn tương ứng được xác định là 26.300 VND/USD và 23.796 VND/USD. Tại Sở Giao dịch Ngân hàng Nhà nước, tỷ giá tham khảo hiện ở mức 23.846 VND/USD chiều mua vào và 26.250 VND/USD chiều bán ra.

Tỷ giá trung tâm tăng 2,9% nửa đầu năm, các ngoại tệ mạnh đồng loạt leo dốc

Tại các ngân hàng thương mại, chốt phiên ngày 27/6, Vietcombank niêm yết tỷ giá USD ở mức 25.880 VND/USD mua vào và 26.270 VND/USD bán ra, giảm 20 đồng hai chiều. Tại BIDV, tỷ giá USD cũng ghi nhận mức giảm nhẹ 5 đồng ở cả hai chiều, xuống còn 25.910 - 26.270 VND/USD, cũng giảm mức tương ứng 20 đồng hai chiều.

|

| Biến động tỷ giá USD/VND 6 tháng đầu năm 2025. Ảnh: T.L. |

| EUR, GBP, JPY tăng bứt tốc 11 - 15% nửa đầu năm Tuần qua (23- 27/6), tỷ giá trung tâm tăng 17 đồng dù có 4 phiên giảm, do cú bật mạnh ngày 24/6. Trong khi đó, tỷ giá USD ngân hàng giảm nhẹ 12 đồng, còn tỷ giá tự do tăng 60 đồng, vượt tỷ giá niêm yết, phản ánh tâm lý thận trọng và nhu cầu ngoại tệ cao. Tính chung 6 tháng đầu năm, tỷ giá trung tâm tăng 713 đồng (2,9%), USD bán ra tại Vietcombank tăng 719 đồng (2,8%), trong khi tỷ giá tự do tăng thấp hơn khoảng 620 đồng (2,4%). Trong khi chỉ số DXY giảm gần 9%, các ngoại tệ mạnh như EUR, GBP, JPY đều tăng mạnh 11 - 15% so với VND. |

Tính chung tuần qua 23 - 27/6, tỷ giá trung tâm do Ngân hàng Nhà nước công bố ghi nhận tới 4/5 phiên giảm, nhưng không bù được mức tăng mạnh 30 đồng vào phiên 24/6 lên đỉnh lịch sử 25.058 VND/USD. Tính trong tuần qua, tỷ giá trung tâm vẫn tăng 17 đồng, dù thấp hơn đáng kể so với 56 đồng của tuần trước.

Còn tính từ đầu năm đến nay, tỷ giá trung tâm tăng 713 đồng, tương ứng tăng 2,9%.

Trái lại, chốt phiên cuối tuần, tỷ giá USD tại Vietcombank niêm yết ở 25.880 - 26.270 VND/USD, giảm 12 đồng hai chiều; BIDV niêm yết ở 25.910 - 26.270 VND/USD, cũng giảm 12 đồng, đồng loạt hạ nhiệt so với hai tuần trước đó.

Như vậy, trong nửa đầu năm, tỷ giá USD bán ra tại Vietcombank tăng 719 đồng, tăng 2,8%; mua vào tăng 659 đồng, tăng 2,6%.

Đáng chú ý, tỷ giá tự do ghi nhận mức tăng 60 đồng trong tuần, lên mức 26.370 - 26.470 VND/USD, cao hơn tỷ giá ngân hàng. Đây là tín hiệu cần theo dõi sát vì chênh lệch giữa tỷ giá tự do và tỷ giá niêm yết ngân hàng có thể phản ánh tâm lý găm giữ ngoại tệ trong dân cư, hoặc lo ngại về biến động tỷ giá trong ngắn hạn. Tựu trung, tính trong 6 tháng đầu năm, tỷ giá "chợ đen" có mức tăng thấp hơn thị trường chính thức, chỉ tăng 620 đồng, tương ứng tăng 2,4%.

Trên thị trường quốc tế, chỉ số DXY, đo sức mạnh đồng USD so với 6 đồng tiền chủ chốt, tiếp đà giảm 1,5% tuần qua, xuống còn 97,27 điểm. Trong nửa đầu năm, chỉ số DXY giảm gần 9%, tương ứng giảm 11,2 điểm bởi tác động của các chính sách thương mại và tài chính của Tổng thống Trump.

Với các ngoại tệ khác, tại Vietcombank, một trong những nhà băng kinh doanh ngoại hối lớn nhất hệ thống, tỷ giá EUR tăng vọt, lên mức 29.764,27 - 31.364,40 VND/EUR, tăng 3.912 đồng chiều mua và 4.073 đồng chiều bán, tương ứng tăng khoảng 15% hai chiều.

Tỷ giá GBP cũng tăng mạnh, lên mức 34.940 - 35.293 VND/GBP, tăng 3.789 đồng chiều mua và 3.923 đồng chiều bán, tương ứng tăng 11,2%. Còn tỷ giá JPY lên mức 174,42 - 185,5 VND/JPY, tức tăng 17,56 đồng chiều mua và 19,38 đồng chiều bán, tức tăng khoảng 11%.

Tái khởi động kênh tín phiếu, lãi suất liên ngân hàng hết “nguội lạnh”

Chứng khoán Vietcombank (VCBS) nhận định rằng, tỷ giá USD trong nước đang có xu hướng tăng, dù chỉ số DXY trên thị trường quốc tế lại điều chỉnh giảm. Diễn biến này cho thấy áp lực lên tỷ giá không xuất phát từ yếu tố bên ngoài, mà chủ yếu bắt nguồn từ diễn biến nội tại của thị trường.

VCBS cũng đánh giá, tâm lý đầu cơ USD vẫn ở mức cao, cả ở nhóm nhà đầu tư cá nhân lẫn tổ chức. Điều này phản ánh sự thận trọng trong bối cảnh thị trường chưa có thông tin chính thức về kết quả đàm phán thuế quan giữa Việt Nam và Mỹ.

|

| Các ngoại tệ mạnh như EUR, GBP, JPY đều tăng mạnh 11 - 15% so với VND. Ảnh: T.L. |

| Lãi suất qua đêm lên 4,37%, thị trường liên ngân hàng đảo chiều tăng nhiệt Diễn biến đáng chú ý trên thị trường liên ngân hàng tuần qua 23 - 27/06 cho thấy, lãi suất bật tăng mạnh sau khi giảm sâu xuống đáy hơn 1 năm ở hầu hết các kỳ hạn. Theo đó, ngày 26/6, lãi suất qua đêm tăng mạnh 2,54%, lên 4,37%. Kỳ hạn 1 tuần cũng tăng mạnh 2,17% lên 4,47%; 2 tuần là 4,47%, tăng 0,6%. Lãi suất 1 tháng cũng tăng lên 4,5%, tức tăng 1,05%; 3 tháng lên 4,97%, tăng 0,46%. |

Theo PGS. TS Nguyễn Hữu Huân - Trường Đại học Kinh tế TP. Hồ Chí Minh, để ổn định tỷ giá USD/VND, Ngân hàng Nhà nước nên kết hợp nhiều biện pháp.

Một là, sử dụng dự trữ ngoại hối can thiệp khi thị trường biến động mạnh như năm 2022 Ngân hàng Nhà nước đã bán ngoại tệ can thiệp và thành công giữ mức mất giá VND 8-9%, thấp hơn nhiều nước trong khu vực.

Hai là, duy trì chênh lệch lãi suất VND-USD đủ hấp dẫn. Ví dụ khi Fed tăng mạnh, lãi suất tiền đồng liên ngân hàng cũng cần tăng tương ứng để tránh arbitrage (kinh doanh chênh lệch giá). Điều này Ngân hàng Nhà nước đã làm qua kênh OMO và tín phiếu cuối 2022, đẩy lãi suất VND lên, thu hút VND.

Ba là, điều hành tỷ giá linh hoạt theo thị trường có kiểm soát biên độ, cho phép VND mất giá từ từ thay vì neo cứng, tránh cạn kiệt dự trữ.

Bốn là, kiểm soát dòng vốn ra vào. Trong giai đoạn biến động, có thể áp dụng các biện pháp như hạn chế vay ngoại tệ ngắn hạn, khuyến khích doanh nghiệp chuyển đổi ngoại tệ có kỳ hạn, tăng cường thu hút FDI chất lượng (dòng vốn ổn định) và hạn chế dòng vốn nóng đầu cơ. Việt Nam vẫn quản lý tài khoản vốn nhất định, đây là lợi thế để phòng vệ trước biến động nhanh.

Ngoài ra, cần khuyến khích doanh nghiệp phòng ngừa rủi ro tỷ giá (hedging) thông qua phái sinh, giảm áp lực lên thị trường giao ngay.

Trong bối cảnh diễn biến tỷ giá biến động mạnh, trên thị trường mở tuần qua từ 23 - 27/06, sau 1 tuần "im ắng", ở kênh cầm cố, có tới 70.190,93 tỷ đồng trúng thầu ở kỳ hạn 7, 14 và 91 ngày, lãi suất 4%. Trong đó, phiên ngày 27/06, có tới 40.365,04 tỷ đồng trúng thầu, cao nhất trong nhiều tháng qua. Tuần qua chỉ có 7.832,58 tỷ đồng đáo hạn trên kênh cầm cố, nâng tổng lưu hành trên kênh cầm cố là 90.318,28 tỷ đồng.

Đáng chú ý, Ngân hàng Nhà nước khởi động lại kênh tín phiếu trở lại sau gần 4 tháng tạm dừng. Việc mở lại kênh phát hành tín phiếu cho thấy định hướng hút bớt thanh khoản hệ thống ngân hàng của Nhà điều hành, trong bối cảnh tỷ giá USD/VND đang ở mức cao kỷ lục. Theo đó, Ngân hàng Nhà nước đã hút ròng gần 22.500 tỷ đồng trong 3 phiên 24 - 26/6 thông qua kênh tín phiếu.

Như vậy, Ngân hàng Nhà nước vẫn bơm ròng 39.858,35 tỷ đồng từ thị trường trong tuần qua kênh thị trường mở./.