|

Tiếp tục yêu cầu phải giảm lãi suất

Theo NHNN, mặt bằng lãi suất cho vay ra thời điểm hiện tại đã giảm được khoảng 2 - 2,5% so với cuối năm 2022. Mặc dù vậy, mức giảm này vẫn chưa đạt kỳ vọng của doanh nghiệp và người dân, cũng như yêu cầu của Quốc hội và Chính phủ.

Trong các yêu cầu và mục tiêu nêu ra gần đây, Thủ tướng Chính phủ và NHNN vẫn tiếp tục đặt mục tiêu giảm tiếp lãi suất thấp hơn nữa. Cụ thể, Thủ tướng Chính phủ vẫn yêu cầu NHNN phải chỉ đạo các tổ chức tín dụng triển khai quyết liệt hơn nữa các biện pháp để tiếp tục giảm mặt bằng lãi suất cho vay. Các ngân hàng đẩy mạnh triển khai hiệu quả các gói tín dụng ưu đãi phù hợp với đặc thù của từng tổ chức tín dụng trong các lĩnh vực quan trọng, các động lực tăng trưởng của nền kinh tế theo chủ trương của Chính phủ.

Về phía NHNN, cơ quan này cũng cho biết, trong giai đoạn cuối năm tiếp tục theo dõi sát diễn biến thị trường để kịp thời điều hòa tăng trưởng tín dụng từ ngân hàng thừa sang ngân hàng thiếu hạn mức, đảm bảo cung ứng vốn tín dụng cho nền kinh tế, góp phần tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy tăng trưởng kinh tế. Ngoài ra, một trong những giải pháp là tiếp tục đơn giản hóa các quy trình, thủ tục vay vốn, công khai phí, lãi suất… nhằm tạo điều kiện thuận lợi hơn cho doanh nghiệp, người dân tiếp cận nguồn vốn tín dụng ngân hàng.

Một giải pháp tiếp theo là đẩy mạnh công tác đối thoại, kết nối ngân hàng và doanh nghiệp nhằm tăng cường thông tin tuyên truyền, nắm bắt nhu cầu, kịp thời xử lý khó khăn, vướng mắc trong quan hệ tín dụng, tạo điều kiện thuận lợi trong tiếp cận vốn tín dụng của người dân, doanh nghiệp. Đặc biệt về vấn đề lãi suất, lãnh đạo NHNN cho biết, cơ quan này sẽ chỉ đạo tổ chức tín dụng tiết giảm chi phí để giảm mặt bằng lãi suất cho vay, cắt giảm các loại phí hỗ trợ doanh nghiệp, người dân.

Đẩy mạnh dịch vụ thanh toán

|

Trong yêu cầu về giảm lãi suất, Chính phủ cũng đặt ra các yêu cầu cụ thể như: Tiết giảm chi phí, đơn giản hóa thủ tục hành chính, tăng cường ứng dụng công nghệ thông tin, chuyển đổi số… Theo đó, việc đẩy mạnh ứng dụng công nghệ, phát triển dịch vụ thanh toán được các ngân hàng coi là một trong những giải pháp tăng tỷ trọng tiền gửi không kỳ hạn (dạng tiền gửi phải trả lãi rất ít).

Thực tế thời gian qua, một trong những lý do khiến các ngân hàng tuy đã giảm lãi suất tiền gửi tiết kiệm về mức khá thấp, nhưng lãi suất cho vay vẫn giảm chậm hơn lãi suất tiết kiệm do ảnh hưởng của đợt “sốt lãi suất” giai đoạn cuối năm 2022 và đầu năm 2023. Lãi suất huy động tiền gửi có thời kỳ lên đến trên 11%, sau đó đầu năm 2023 tuy có giảm, nhưng vẫn ở mức tới khoảng 8 - 9%. Theo đó, một số khoản tiền gửi có kỳ hạn dài của người dân vẫn tiếp tục ảnh hưởng đến hiện tại do sổ tiết kiệm chưa đến hạn, đồng nghĩa việc ngân hàng vẫn phải trả lãi cho người dân theo lãi suất trên sổ tiết kiệm.

Trong bối cảnh hiện nay, đẩy mạnh dịch vụ thanh toán được coi là giải pháp không chỉ trong ngắn hạn, mà cả trong dài hạn để giúp ngân hàng giảm chi phí huy động vốn thông qua tăng tỷ lệ CASA (Current Account Savings Accoun). Đây là số tiền mà khách hàng chủ động gửi ở tài khoản không kỳ hạn tại ngân hàng, nhằm mục đích sẵn sàng cho các nhu cầu chi tiêu, thanh toán, dù mức hưởng khá thấp chỉ khoảng 0,1%/năm.

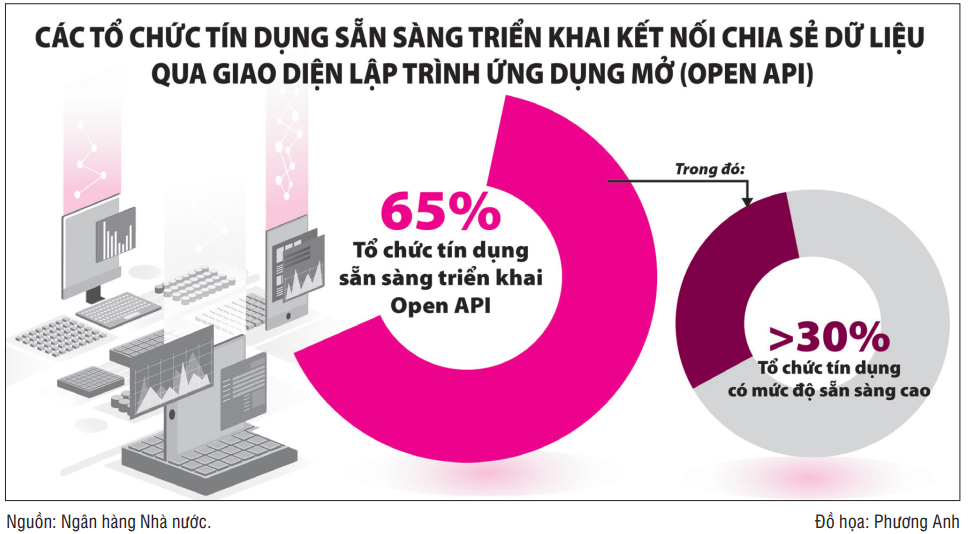

Một trong những công nghệ đột phá gắn với cách mạng công nghiệp 4.0 cho phép kết nối chia sẻ dữ liệu qua giao diện lập trình ứng dụng mở (Open API) đã được một số ngân hàng Việt Nam nghiên cứu, triển khai ứng dụng vào hoạt động thanh toán, nhận biết khách hàng điện tử, cung ứng sản phẩm, dịch vụ tài chính sáng tạo. Open Banking - Open API là một lĩnh vực mới cả về yếu tố kỹ thuật và pháp lý không chỉ ở Việt Nam mà cả trên thế giới. Theo NHNN, việc triển khai khung pháp lý cho Open API sẽ tạo điều kiện cho cộng đồng Fintech cung cấp các dịch vụ sáng tạo mới, đáp ứng nhu cầu ngày càng cao của khách hàng theo kịp với sự phát triển về cung cấp dịch vụ ngân hàng.

Ông Phạm Anh Tuấn - Vụ trưởng Vụ Thanh toán thuộc NHNN cho biết, đến nay có 65% các tổ chức tín dụng sẵn sàng triển khai Open API, trong đó trên 30% tổ chức tín dụng có mức độ sẵn sàng cao đối với Open API. Nhiều tổ chức tín dụng đã xây dựng các giao diện ứng dụng cho phép các bên thứ ba kết nối để các đối tác có thể tham gia vào hệ sinh thái ngân hàng.

| Những giải pháp phòng vệ rủi ro Ông Trần Quang Hưng - Phó Cục tưởng Cục An toàn Thông tin, Bộ Thông tin và Truyền thông thì cho biết, cơ sở hạ tầng tài chính của các tổ chức tài chính, ngân hàng, bao gồm hệ thống thanh toán và trang web, phải được bảo vệ an toàn, không bị gián đoạn, gây ảnh hưởng đến người dùng. Hệ thống cũng phải được thiết kế để có khả năng phục hồi nhanh nhất ngay cả khi có sự cố xảy ra; các ngân hàng phải tuân thủ các quy định của pháp luật về đảm bảo an toàn thông tin và triển khai đầy đủ các biện pháp đảm bảo an toàn thông tin theo quy định của cơ quan quản lý nhà nước. Bên cạnh đó, các ngân hàng cần hợp tác mật thiết với các cơ quan chức năng, cơ quan chính phủ và các bên liên quan khác về an toàn thông tin, tạo thành một mạng lưới tin cậy để cùng nhau hợp lực đối phó với các thách thức và tận dụng cơ hội trong bối cảnh cả nước đang đẩy mạnh chuyển đổi số để bứt phát phát triển. |