|

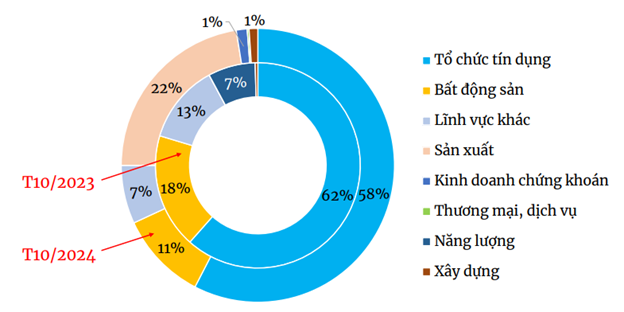

| Cơ cấu phát hành trên thị trường sơ cấp tháng 10/2024. Nguồn: FiiRatings |

Cơ cấu đa dạng hơn

Báo cáo thị trường trái phiếu doanh nghiệp (TPDN) của FiinRatings mới đây cho thấy, tại thị trường sơ cấp, giá trị phát hành tháng 10/2024 giảm đáng kể so với tháng trước do quy mô phát hành trái phiếu của các tổ chức tín dụng (TCTD) chậm lại, đạt 33.000 tỷ đồng với 38 đợt phát hành, giảm 41,4% so với tháng trước nhưng tăng 1,6% so với cùng kỳ năm ngoái.

Tuy nhiên, một điểm đáng chú ý là cơ cấu phát hành theo ngành nghề có phần đa dạng hơn khi trái phiếu của tổ chức tín dụng giảm tỷ trọng còn 58% so với mức trên 80% các tháng trước đây, do nhiều nhóm ngành khác đã phát hành những lô trái phiếu có giá trị lớn trong tháng 10. Hoạt động mua lại TPDN trong tháng 10/2024 đạt gần 17,5 nghìn tỷ đồng, giảm 14,5% so với tháng trước.

Việc tỷ trọng phát hành trái phiếu của tổ chức tín dụng thấp đi là một điểm đáng chú ý trong bối cảnh nhu cầu tín dụng phục hồi, các ngân hàng thương mại đang tích cực huy động vốn thông qua kênh trái phiếu. Dù chi phí vốn từ trái phiếu cao hơn so với lãi suất tiền gửi, các ngân hàng vẫn ưu tiên kênh này nhằm bổ sung nguồn vốn trung và dài hạn, đáp ứng yêu cầu về an toàn vốn của Ngân hàng Nhà nước. Đặc biệt, với sự ấm lên của thị trường bất động sản và nhu cầu mở rộng sản xuất kinh doanh của doanh nghiệp, dự kiến hoạt động phát hành trái phiếu sẽ còn sôi động hơn trong quý IV. Các ngân hàng phải chủ động thích ứng với những thay đổi của thị trường và đảm bảo nguồn vốn dồi dào để đáp ứng nhu cầu của nền kinh tế.

Chính thực tế kể trên cho thấy, thị trường TPDN đang có sự đa dạng hơn so với trước đây. Trong tháng 10/2024, sự xuất hiện của các đợt phát hành lớn từ các doanh nghiệp phi ngân hàng như Vinfast (6.000 tỷ đồng), Vinhomes (2.000 tỷ đồng) và Vietjet (2.000 tỷ đồng) đã góp phần làm đa dạng hóa cơ cấu này. Đáng chú ý, lô trái phiếu 1.000 tỷ đồng của Công ty Đầu tư và Phát triển Đa quốc gia I.D.I (thuộc lĩnh vực thủy sản), được bảo lãnh thanh toán bởi GuarantCo và được FiinRatings xác nhận là lô trái phiếu xanh đầu tiên của một doanh nghiệp phi tài chính.

Thị trường TPDN đang dần trở nên chuyên nghiệp hơn với sự gia nhập của nhiều doanh nghiệp có tiềm lực và minh bạch. Sự tham gia của các tổ chức bảo lãnh đã tạo ra một môi trường đầu tư an toàn, thu hút sự quan tâm của nhiều nhà đầu tư. Điều này hứa hẹn sẽ mang đến một giai đoạn phát triển bền vững cho thị trường TPDN.

Động lực từ chính sách

Trong dự thảo sửa đổi của Luật Chứng khoán, dự kiến có thể được ban hành vào quý IV/2024, đã bỏ đề xuất nhà đầu tư chuyên nghiệp là cá nhân không được mua trái phiếu riêng lẻ. Thay vào đó, nhà đầu tư cá nhân được mua bán, giao dịch, chuyển nhượng trái phiếu riêng lẻ khi doanh nghiệp phát hành có xếp hạng tín nhiệm, tài sản đảm bảo và bảo lãnh của ngân hàng.

Việc quy định nhà đầu tư chuyên nghiệp cá nhân được trực tiếp tham gia mua, giao dịch, chuyển nhượng TPDN riêng lẻ trong một số trường hợp nhất định như trên sẽ giúp vừa nâng cao chất lượng của thị trường, vừa tạo điều kiện cho thị trường phát triển lành mạnh, bền vững, an toàn, hiệu quả.

Bên cạnh đó, dự thảo cũng bổ sung nhà đầu tư chứng khoán chuyên nghiệp là tổ chức, cá nhân nước ngoài. Việc này nhằm tăng thu hút nhà đầu tư nước ngoài tham gia thị trường chứng khoán và thúc đẩy thị trường này thành kênh dẫn vốn đầu tư gián tiếp nước ngoài vào Việt Nam.

Trong khi đó, các TPDN không đáp ứng điều kiện kể trên và được cho là có mức độ rủi ro cao hơn thì chỉ nhà đầu tư chứng khoán chuyên nghiệp là tổ chức được tham gia mua, giao dịch, chuyển nhượng, tạo điều kiện tiếp tục phát triển thị trường TPDN riêng lẻ an toàn, lành mạnh và hiệu quả hơn.

So với nhà đầu tư cá nhân, nhà đầu tư tổ chức thường có kiến thức chuyên sâu hơn về thị trường tài chính và khả năng quản lý rủi ro tốt hơn. Do đó, việc khuyến khích sự tham gia của nhà đầu tư tổ chức không chỉ giúp tăng tính thanh khoản của thị trường mà còn góp phần đảm bảo sự phát triển ổn định và bền vững. Đồng thời, việc áp dụng các quy định chặt chẽ đối với các định chế đầu tư sẽ giúp hạn chế các rủi ro có thể xảy ra.

Vào cuối tháng 10/2024, Thứ trưởng Bộ Tài chính Nguyễn Đức Chi đã trao đổi với báo chí về Dự án Luật sửa đổi, bổ sung một số điều của Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế và Luật Dự trữ quốc gia (Dự án 1 luật sửa 7 luật). Theo Thứ trưởng, Bộ Tài chính cũng đề xuất sửa đổi quy trình quyết định phát hành trái phiếu doanh nghiệp ra công chúng, nhằm tạo điều kiện thuận lợi hơn nữa cho các doanh nghiệp đủ điều kiện được nhanh chóng xem xét, cấp chứng nhận phát hành trái phiếu ra công chúng huy động vốn. Đối với trái phiếu phát hành ra công chúng, tất cả các nhà đầu tư cá nhân, tổ chức không phân biệt là chuyên nghiệp hay không chuyên nghiệp đều có thể tham gia.

| Ngân hàng tìm vốn bổ sung qua phát hành trái phiếu kỳ hạn dài Theo quy định về an toàn vốn từ Ngân hàng Nhà nước, từ cuối năm 2023, các ngân hàng buộc phải điều chỉnh tỷ lệ dùng vốn ngắn hạn để cho vay trung, dài hạn về 30%, thay vì 34% như trước đây. Đồng thời, tỷ lệ cho vay trên tổng vốn huy động cũng được yêu cầu giảm xuống dưới 85%. Do đó, xuất phát từ quy định này, các ngân hàng phải tìm kiếm nguồn vốn bổ sung thông qua việc phát hành trái phiếu với kỳ hạn dài. |