|

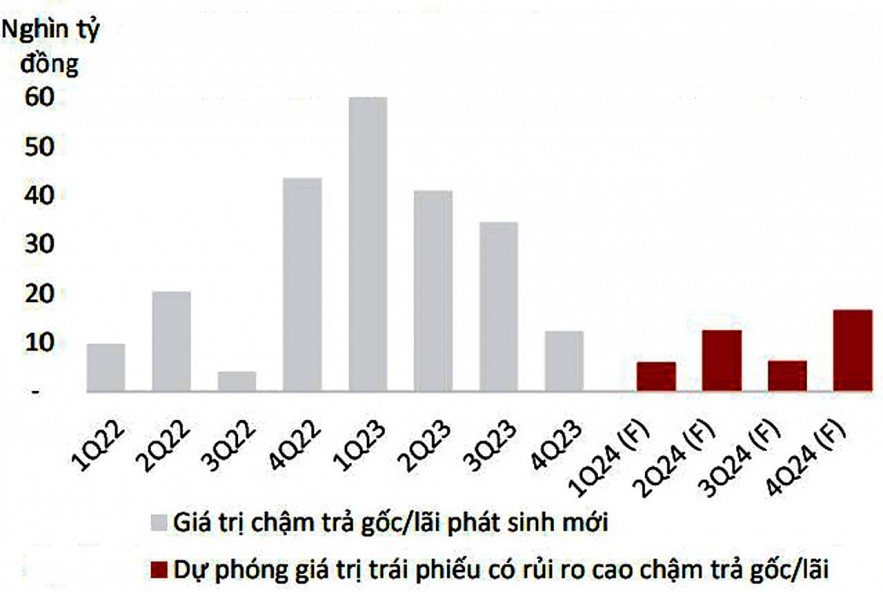

| Triển vọng tín dụng cải thiện giúp giá trị trái phiếu rủi ro cao chậm trả gốc/lãi trong năm 2024 giảm mạnh. Nguồn: HNX, VISRating. |

Hoạt động phát hành trầm lắng trong quý đầu năm

Theo số liệu từ FiinRatings, trong tháng 3, thị trường trái phiếu doanh nghiệp ghi nhận 6 giao dịch phát hành với tổng giá trị 7,25 nghìn tỷ đồng từ 4 doanh nghiệp. Như vậy, giá trị phát hành trong tháng 3/2024 ở mức thấp, giảm 71% so với cùng kỳ năm trước, tuy nhiên, lượng phát hành tăng 3,4 lần so với tháng trước đó. Hoạt động mua lại đạt mức 8,03 nghìn tỷ đồng, tuy tăng nhẹ so với các tháng trước nhưng cũng tương đối trầm lắng, khi so với cùng kỳ năm trước.

Tính đến hết quý I/2024, thị trường có 18 lô trái phiếu phát hành mới bởi 15 doanh nghiệp, giá trị đạt 18,75 nghìn tỷ đồng, giảm 36% so với cùng kỳ năm trước. Các nhà phát hành chủ yếu là nhà phát triển bất động sản (giá trị phát hành chiếm hơn 55% tổng giá trị), theo sau là các doanh nghiệp xây dựng và vật liệu (24%) và dịch vụ tài chính (8%).

Đáng chú ý, theo thông tin từ FiinRatings, kỳ hạn phát hành trong quý I vừa qua chủ yếu có kỳ hạn dưới 5 năm, do thị trường không ghi nhận trái phiếu phát hành mới bởi nhóm các ngân hàng thương mại mà cụ thể là trái phiếu tăng vốn.

Một tín hiệu tích cực được FiinRatings đưa ra trong tháng 3/2024 là thị trường giao dịch trái phiếu doanh nghiệp riêng lẻ thứ cấp có thanh khoản tốt. Theo đó, tổng giá trị giao dịch trái phiếu riêng lẻ trong tháng 3/2024 đạt hơn 79 nghìn tỷ đồng, tăng 49,4% so với mức bình quân tháng 2. Thanh khoản trung bình ngày tăng đạt 3,97 nghìn tỷ đồng, tăng 19,5% so với bình quân tháng 2.

Trong khi đó, trái phiếu ra công chúng đạt tổng giá trị giao dịch 6,7 nghìn tỷ đồng trong tháng 3/2024 và thanh khoản bình quân ngày đạt 334 tỷ đồng, tăng 8,4% so với tháng 2 trước đó.

Kỳ vọng sẽ sôi động trở lại kể từ quý II

|

Theo kỳ vọng của các chuyên gia đến từ FiinRatings, hoạt động phát hành trái phiếu doanh nghiệp có thể sôi động trở lại trong những tháng tiếp theo, đặc biệt là từ quý II/2024.

“Triển vọng cho kênh huy động trái phiếu doanh nghiệp năm 2024 dự kiến sẽ sôi động hơn năm 2023 nhờ sự cải thiện của môi trường vĩ mô làm tăng các hoạt động đầu tư và huy động vốn dài hạn, môi trường lãi suất thấp được duy trì và thị trường đã dần làm quen với những quy định mới của Nghị định 65/2022/NĐ-CP” - FiinRatings nhận định.

Theo ông Nguyễn Đình Duy - Giám đốc, chuyên gia phân tích cao cấp của VISRating, từ tháng 1/2024, những quy định còn lại của Nghị định 65/2022/NĐ-CP đã có hiệu lực, bao gồm đăng ký giao dịch bắt buộc, quy định chặt chẽ hơn đối với nhà đầu tư chuyên nghiệp, và xếp hạng tín nhiệm bắt buộc. “Chúng tôi kỳ vọng những quy định này sẽ giúp hình thành kỷ luật chặt chẽ hơn giữa tổ chức phát hành, tổ chức cung cấp dịch vụ và nhà đầu tư, giúp nâng cao chất lượng trái phiếu doanh nghiệp riêng lẻ mới phát hành" - ông Nguyễn Đình Duy nhấn mạnh.

Ông Nguyễn Đình Duy phân tích, các quy định của Nghị định 65/2022/NĐ-CP, các tổ chức phát hành trái phiếu riêng lẻ sẽ cần công bố thông tin kịp thời hơn về tình hình sử dụng vốn từ trái phiếu phát hành, tình hình thanh toán gốc lãi trái phiếu, tình hình tài chính của tổ chức phát hành. Điều này sẽ giúp tăng cường minh bạch trên thị trường trái phiếu riêng lẻ, đặc biệt là tăng cường trách nhiệm về tính pháp lý của các công bố thông tin của tổ chức phát hành tới nhà đầu tư, mục đích sử dụng vốn và nghĩa vụ thanh toán của doanh nghiệp.

Chuyên gia của VISRating cho biết, gần 40% trái phiếu doanh nghiệp riêng lẻ đã thực hiện đăng ký giao dịch trên Tổng công ty Lưu ký và bù trừ chứng khoán Việt Nam (VSD) tới tháng 12/2023. Việc đăng ký giao dịch này sẽ giúp các công bố thông tin từ tổ chức phát hành được quản lý và thông tin nhà đầu tư được lưu ký tập trung dưới sự giám sát của cơ quan nhà nước.

Cùng với đó, theo ông Nguyễn Đình Duy, xếp hạng tín nhiệm sẽ trở thành một nguồn thông tin bổ sung quan trọng cho nhà đầu tư và các bên tham gia thị trường khi đánh giá về các doanh nghiệp chưa niêm yết cổ phiếu trên sàn, vốn thường hạn chế công bố thông tin ra bên ngoài. Tại các quốc gia khác trong khu vực, xếp hạng tín nhiệm là một nguồn thông tin quan trọng khi thị trường trái phiếu doanh nghiệp đã phát triển hơn về quy mô và chất lượng để nhà đầu tư có thể đánh giá chính xác hơn về rủi ro đầu tư, mức chịu đựng rủi ro phù hợp, và phần bù rủi ro cần thiết đối với khoản đầu tư.

“Nhìn chung, nhà đầu tư cá nhân sẽ được bảo vệ tốt hơn khi tham gia đầu tư trái phiếu phát hành ra công chúng với những điều kiện và quy trình phát hành trái phiếu chặt chẽ hơn, còn nhà đầu tư cá nhân chuyên nghiệp và nhà đầu tư tổ chức sẽ có thêm nhiều thông tin để đánh giá về tổ chức phát hành. Đồng thời, chúng tôi kỳ vọng việc tăng cường minh bạch trên thị trường trái phiếu sẽ giúp thu hút thêm đa dạng hơn các nhà đầu tư tổ chức vào thị trường trái phiếu doanh nghiệp Việt Nam” - ông Nguyễn Đình Duy cho hay.

Kỷ luật thị trường sẽ được nâng cao Năm 2024, chúng tôi kỳ vọng kỷ luật thị trường được nâng cao nhờ vào các quy định pháp lý chặt chẽ hơn đối với phát hành mới, bao gồm cả việc công bố thông tin chi tiết và kịp thời, quy định xếp hạng tín nhiệm bắt buộc và sự tham gia lớn hơn của các nhà đầu tư tổ chức. Ông Nguyễn Đình Duy - Giám đốc, chuyên gia phân tích cao cấp VISRating. |