Nhận diện những khó khăn

Theo nội dung đánh giá của báo cáo, năm 2022, hệ quả từ các gói kích thích kinh tế trước đó và xung đột tại Ukraina, lạm phát toàn cầu tăng nhanh, khiến ngân hàng trung ương các nước thực hiện chính sách tiền tệ thắt chặt bằng cách tăng nhanh lãi suất, điều này làm cho tỷ giá biến động, rủi ro tài chính - tiền tệ toàn cầu gia tăng. Việt Nam cũng không nằm ngoài xu hướng đó, Ngân hàng Nhà nước Việt Nam (NHNN) phải nâng lãi suất điều hành, can thiệp thị trường ngoại hối, thực hiện nghiệp vụ thị trường mở… để giảm áp lực tỷ giá và kiểm soát lạm phát.

|

| Nguồn: Ngân hàng Nhà nước. Đồ họa: Thế Dương |

Rủi ro liên thông giữa thị trường tiền tệ - vốn và bất động sản cũng xuất hiện khi vi phạm của một số doanh nghiệp bất động sản, thị trường trái phiếu doanh nghiệp suy giảm, rủi ro thanh khoản hệ thống ngân hàng gia tăng… Tuy nhiên, với kinh nghiệm điều hành, chính sách linh hoạt và phối hợp đồng bộ, thị trường tài chính Việt Nam đã cơ bản ổn định trở lại, góp phần tăng khả năng cung ứng vốn, đầu tư và phân bổ vốn cho nền kinh tế, ổn định kinh tế vĩ mô.

Sang năm 2023, bối cảnh kinh tế thế giới suy thoái nhẹ, tăng trưởng chậm lại với giá cả, lạm phát đã dịu đi, tỷ giá ổn định hơn và lãi suất chững lại, nhưng còn ở mức cao, thị trường tài chính, ngân hàng có nhiều rủi ro tiềm ẩn, nhất là sau sự cố sụp đổ của một số ngân hàng Mỹ và Thụy Sỹ, dù đã được khoanh vùng xử lý. Kinh tế Việt Nam dự báo tăng trưởng chậm lại (5,5 - 6%) với lạm phát có thể sẽ cao hơn năm 2022 (4 - 4,5%). Trong bối cảnh đó, chính sách tiền tệ của Việt Nam đã thích ứng hợp lý, ưu tiên hỗ trợ thanh khoản cho hệ thống ngân hàng, hạ dần lãi suất nhưng không chủ quan với lạm phát.

Những giải pháp hợp lý

Mặc dù thị trường vẫn còn có nhiều khó khăn, nhưng theo đánh giá của TS. Cấn Văn Lực, Kinh tế trưởng BIDV, một điểm tích cực quan trọng là chất lượng tài sản của hệ thống ngân hàng Việt Nam được phản ánh rõ nét hơn rất nhiều. Tỷ lệ bao phủ nợ xấu hiện đã lên tới 125%, có nghĩa là 1 đồng nợ xấu thì có khoảng 1,25 đồng dự phòng, đảm bảo tốt năng lực quản trị rủi ro của hệ thống ngân hàng.

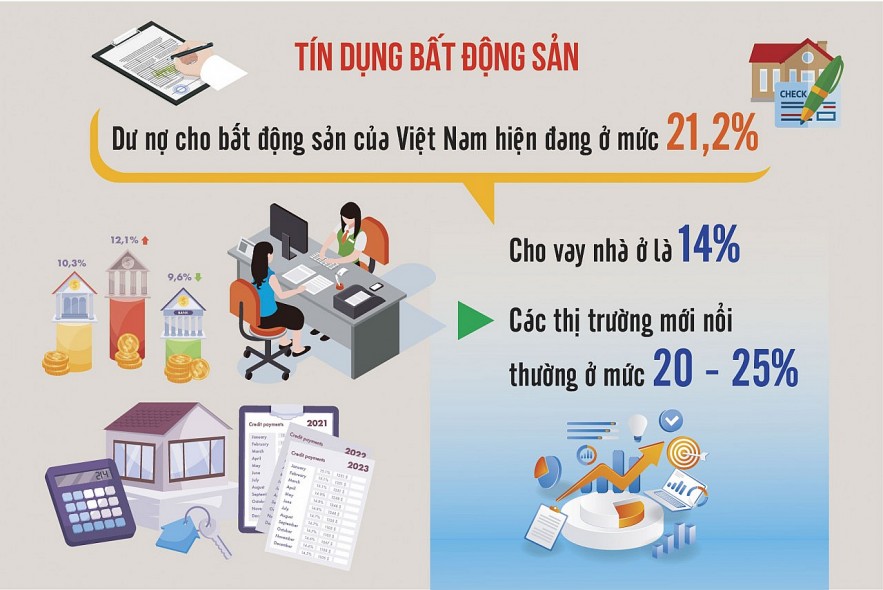

Về câu chuyện tín dụng bất động sản, việc cho vay bất động sản hiện cũng trong kiểm soát vì dư nợ cho bất động sản của Việt Nam hiện đang ở 21,2%, riêng cho vay nhà ở là 14%, trong khi của các thị trường mới nổi thì tỷ lệ cho vay nhà ở thường ở mức 20 - 25%.

| Kiến nghị để phát triển thị trường tài chính ổn định Một số kiến nghị được các chuyên gia đề cập nhằm ổn định và phát triển thị trường tài chính có thể kể đến như: Nâng cao hơn nữa hiệu quả phối hợp chính sách tiền tệ và tài khóa; tiếp tục đẩy nhanh giải ngân Chương trình phục hồi 2022 - 2023, các chương trình mục tiêu quốc gia và đầu tư công. Một số giải pháp khác được đề xuất là tạo điều kiện cho các tổ chức tài chính tăng vốn chủ sở hữu, đáp ứng nhu cầu cung ứng và phân bổ vốn cho nền kinh tế, đảm bảo an toàn; tăng năng lực quản trị, tài chính, chuyển đổi số, quản lý rủi ro; quan tâm kiểm soát rủi ro hệ thống, nhất là rủi ro liên thông giữa tài chính và bất động sản… |

TS. Vũ Nhữ Thăng - Phó Chủ tịch phụ trách Ủy ban Giám sát Tài chính Quốc gia cho biết, nội dung của báo cáo đã cho thấy rõ những khó khăn trong năm 2022, khi đó các nước đều thắt chặt và Việt Nam đến tháng 9 cũng đã có biện pháp phải thắt chặt tiền tệ. Trong khi đó đến tháng 3/2023, nhiều nước trên thế giới vẫn tiếp tục thắt chặt chính sách tiền tệ nhưng Việt Nam đã có hành động khá táo bạo là nới lỏng. Ông Thăng cho biết, hiện Việt Nam vẫn duy trì chính sách lãi suất thực dương khoảng 5% và đây là mức tương đối lớn trong bối cảnh nhiều nước áp dụng chính sách lãi suất thực âm. Mặt bằng lãi suất còn cao nên đó cũng là dư địa để có thể giảm lãi suất được thấp hơn nữa.

Các chuyên gia xây dựng báo cáo đã có sự phân tích bên cạnh chính sách tiền tệ, việc thực thi chính sách tài khóa mở rộng có trọng tâm, trọng điểm với việc thúc đẩy giải ngân đầu tư công, thực hiện giãn, hoãn, giảm thuế, phí… đã có tác động hỗ trợ người dân và doanh nghiệp, kích thích tăng trưởng.

Các điều chỉnh chính sách như việc Chính phủ ban hành Nghị định 08/2023/NĐ-CP (về phát hành trái phiếu doanh nghiệp riêng lẻ), Nghị quyết 33/2023/NQ-CP (về phát triển thị trường bất động sản), Nghị định 10/2023/NĐ-CP (về sửa đổi, bổ sung một số nghị định hướng dẫn Luật Đất đai), Đề án phát triển nhà ở xã hội… được kỳ vọng ổn định và lành mạnh hóa thị trường chứng khoán, bất động sản…

Tuy nhiên, các chuyên gia cho biết, cần theo dõi sát sao và phản ứng chính sách kịp thời vì rủi ro tài chính - ngân hàng toàn cầu gia tăng. Cùng với đó, hành vi người dùng đã thay đổi nhiều sau dịch Covid-19 với việc ưu tiên sử dụng thanh toán không dùng tiền mặt hơn, quản lý đầu tư và chi tiêu chặt chẽ hơn. Các nhà quản lý cần có chính sách thúc đẩy hành vi không dùng tiền mặt của người tiêu dùng, hoàn thiện khuôn khổ pháp lý để phát triển tài chính số và Fintech.