Tỷ lệ nợ xấu giảm nhẹ

Công ty Chứng khoán Mirae Asset (Mirae Asset) cho biết, trong báo cáo trước đó, công ty này nhận định tăng trưởng tín dụng mục tiêu cho năm 2024 ở mức 14%, thấp hơn nhẹ so với mục tiêu từ phía Ngân hàng Nhà nước (NHNN) là 15%. Tuy nhiên, tăng trưởng kỹ thuật giai đoạn gần cuối kỳ sẽ có thể được sử dụng để hoàn thành mục tiêu hơn là nhu cầu tín dụng thực tế. Mức tăng trưởng tín dụng thực tế sẽ rơi vào khoảng 13,5 - 14% trong khi tăng trưởng cho năm 2025 sẽ khoảng 12,7%.

| Ngoài ra, rủi ro từ nhóm trái phiếu doanh nghiệp hết thời gian ân hạn trong giai đoạn đầu vào giữa năm 2025 cũng có thể gây áp lực lên chất lượng tài sản của ngành, khi dòng tiền của các doanh nghiệp phát hành, đặc biệt là nhóm bất động sản, không khởi sắc hơn. |

Đối với mặt bằng lãi suất cho vay, theo thống kê cho thấy, lãi suất có phần tăng nhẹ nhưng chỉ tập trung tại một số ít các ngân hàng với quy mô cũng tương đối nhỏ. So sánh tăng trưởng tín dụng của các ngân hàng cũng không quá phân hóa như trước đây, trong đó, các ngân hàng lớn ghi nhận tăng trưởng bền bỉ hơn. Lãi suất cho vay thấp cũng phần nào phản ánh nhu cầu tổng thể thấp và nhiều ngân hàng đang cạnh tranh bằng lãi suất. Thêm vào đó, nỗi lo nợ xấu gia tăng cũng phần nào hạn chế các ngân hàng gia tăng lãi vay.

|

| Chất lượng tài sản của các ngân hàng niêm yết có phần cải thiện. Ảnh: T.L |

Báo cáo của Mirae Asset đánh giá, tỷ lệ nợ xấu (NPL) của nhóm này giảm nhẹ trong quý III/2024, trung bình giảm 7 điểm phần trăm xuống còn 2,47%, dù vậy vẫn cao hơn mức đầu năm. Mặc dù chất lượng tài sản trên mặt bằng chung có phần cải thiện, mức độ cải thiện vẫn chưa đáng kể, một phần vì thị trường bất động sản có vẻ cần nhiều thời gian hơn để phục hồi, đặc biệt là trong mảng vay mua nhà. Với triển vọng vĩ mô hồi phục ổn định đi cùng với đó là ngành bất động sản cũng khởi sắc hơn được kỳ vọng hỗ trợ ngành ngân hàng ổn định chất lượng tài sản.

Tỷ lệ bao phủ nợ xấu (LLR) cũng ghi nhận cải thiện trong quý III/2024 nhưng chưa thực sự khả quan khi đã được hỗ trợ bởi nhiều chính sách ưu đãi. Tình trạng NPL cao và LLR tương đối thấp cũng lý giải phần nào cho chủ trương duy trì mặt bằng lãi suất thấp. Vì vậy, vẫn có rủi ro là nợ xấu sẽ phát sinh nhiều hơn khi nhiều yếu tố cho thấy lãi suất (cho vay) sẽ tiếp tục tăng trong thời gian tới.

Cơ hội tích lũy dần cổ phiếu ngân hàng

| Về triển vọng năm 2025, tăng trưởng lợi nhuận sẽ vẫn phải phụ thuộc lớn vào NII nhờ vào tăng trưởng tín dụng. Các nguồn thu ngoài lãi vẫn chưa được kỳ vọng khởi sắc khi thiếu vắng nhiều động lực đáng kể, tăng trưởng lợi nhuận ròng dự kiến đạt 15–20%, tùy thuộc vào mức độ thận trọng của các ngân hàng trong quá trình bình thường hóa các chỉ số sức khỏe cũng như lợi nhuận. |

Diễn biến biên lãi thuần (NIM) có phần khác so với kỳ vọng khi giảm nhẹ trong kỳ quý III/2024. Tuy nhiên, Mirae Asset vẫn kỳ vọng NIM sẽ duy trì hay hồi phục tương đối trong thời gian tới. Lợi thế của nhóm ngân hàng quốc doanh trong việc duy trì NIM có thể thay đổi khi thu nhập thuần của các ngân hàng này gần như đi ngang, trích lập gia tăng, và bộ đệm trích lập vốn dồi dào cũng đang bị tận dụng triệt để nhằm duy trì lợi nhuận tăng trưởng dương.

Về lợi nhuận, theo Mirae Asset, mục tiêu cả năm tương đối lạc quan so với mức thực hiện 9 tháng năm 2024. Tăng trưởng lợi nhuận có thể giảm tốc trong quý III/2024 trước hết do ảnh hưởng từ mức nền cao của quý III/2023 và kế hoạch tăng trích lập dự phòng khi nhiều ngân hàng cho rằng họ sẽ cần chi nhiều hơn cho khoản chi phí này nhằm cải thiện chất lượng tài sản.

|

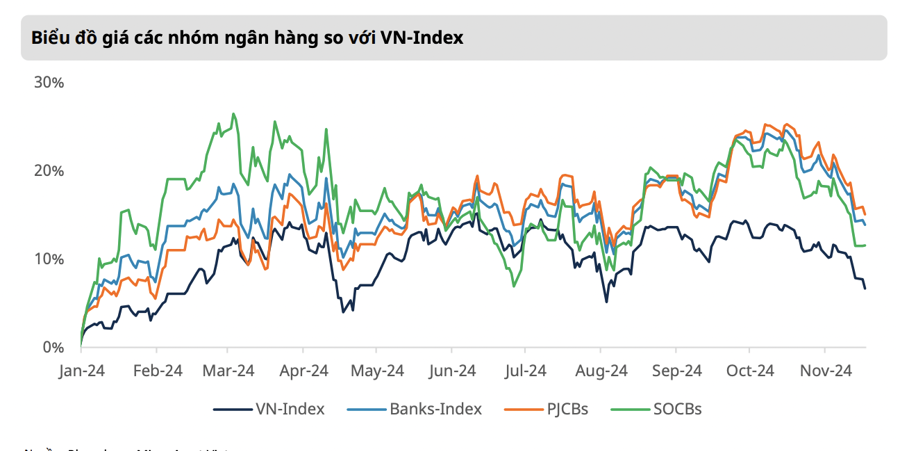

Trên thị trường chứng khoán, nhà đầu tư đặt kỳ vọng cao cho sự phục hồi của các doanh nghiệp nội nói chung, trong đó có cả ngành ngân hàng với nhiều ngân hàng lớn khi đặt mục tiêu tăng trưởng trên 30% cho 2024. Tuy nhiên, kết quả có vẻ thấp hơn đáng kể so với kỳ vọng, đặc biệt là đối với nhóm ngân hàng.

Vì vậy, dù có khởi đầu rất tích cực, tuy nhiên thị giá của nhóm này gặp nhiều đợt điều chỉnh mạnh, đặc biệt là giai đoạn sau quý I và quý III khi kết quả dù tăng trưởng dương nhưng chưa đạt kỳ vọng. Các động lực bên ngoài như Cục Dữ trữ Liên bang Mỹ (FED) điều chỉnh lãi suất, kinh tế Mỹ tăng trưởng tốt, và các chính sách kích thích kinh tế của Trung Quốc cũng không làm tâm lý thị trường hứng khởi.

Theo nhận định của Mirae Asset, định giá của nhóm ngân hàng được đưa trở lại về mức trung bình 5 năm từ mức -1 độ lệch chuẩn. Tuy nhiên, thị trường đang thiếu động lực để vượt ngưỡng định giá này và đa phần điều chỉnh tại mức này. Định giá hiện tại là cơ hội tích lũy dần cổ phiếu ngân hàng. Triển vọng tại các ngân hàng quốc doanh sẽ là câu chuyện tương đối dài hạn hơn khi vấn đề giữ lại lợi nhuận được kỳ vọng sẽ sớm có giải pháp, trong khi các ngân hàng này cũng có những thế mạnh cạnh tranh khác biệt./.