Đây là đánh giá của ông Joon Suk Park, Giám đốc Khối Kinh doanh Quốc tế, Khối Dịch vụ Ngân hàng Doanh nghiệp, HSBC Việt Nam trong bài viết mới đây về xu hướng của dòng vốn FDI tại Việt Nam.

Dòng vốn từ thị trường Trung Quốc ngày càng tăng tốc

Theo ông Joon Suk Park, trong nhiều thập kỷ qua, Việt Nam đã phát triển và trở nên gắn kết chặt chẽ với chuỗi cung ứng toàn cầu,. Những nhà đầu tư nước ngoài hàng đầu trong những năm qua chắc chắn là Hàn Quốc, với những gã khổng lồ như Samsung, LG, Hyundai, Lotte,... Singapore và Nhật Bản cũng đã tham gia vào cuộc đua vốn đầu tư này và giành được thành công lớn.

|

| Ông Joon Suk Park, Giám đốc Khối Kinh doanh Quốc tế, Khối Dịch vụ Ngân hàng Doanh nghiệp, HSBC Việt Nam |

Tuy nhiên, động lực của dòng vốn FDI cũng như danh sách nhà đầu tư đang thay đổi kể từ nửa cuối năm 2023, rõ ràng hơn là vào năm 2024. Dòng vốn từ thị trường Trung Quốc đại lục, Hồng Kông, Đài Loan, trong đó dẫn đầu là Trung Quốc đại lục, đang ngày càng tăng tốc. “Điều này là nhờ sự tương đồng sâu sắc giữa hai nền kinh tế, được thúc đẩy bởi chuỗi cung ứng toàn cầu đang thay đổi và sắp xếp lại”, chuyên gia của HSBC nhận định.

Có thể thấy, thương mại giữa hai thị trường đã tăng gấp 10 lần kể từ năm 2007, Việt Nam hiện đóng vai trò quan trọng trong phân khúc hạ nguồn của chuỗi cung ứng sản xuất Trung Quốc. Nhìn từ góc độ dòng vốn FDI đăng ký mới, các hành lang thương mại Trung Quốc đại lục, Hồng Kông và Đài Loan đang cùng đóng góp đến 60% tổng dòng vốn, trong khi năm 2022 chỉ chiếm 38%. Ngoài ra, tính đến nửa đầu năm 2024, gần 50% tổng số vốn đầu tư FDI đăng ký mới từ Singapore thực tế cũng bắt nguồn từ các khoản đầu tư của Trung Quốc đại lục và Đài Loan.

Theo Bộ phận Nghiên cứu Toàn cầu HSBC, nguyên nhân dòng FDI của Trung Quốc đại lục, Hồng Kông, Đài Loan, đặc biệt là từ Trung Quốc đại lục vào Việt Nam tăng mạnh là do một số yếu tố.

Trước hết, Trung Quốc hiện đang là trung tâm của thương mại toàn cầu, nơi các biện pháp bảo hộ đang gia tăng. Khối lượng xuất khẩu hàng năm của Trung Quốc lên tới 3,5 nghìn tỷ USD, vượt xa Hoa Kỳ (2 nghìn tỷ USD) và Đức (1,7 nghìn tỷ USD). Các doanh nghiệp Trung Quốc ngày càng trở nên quan trọng đối với chuỗi cung ứng toàn cầu. Khu vực ASEAN hiện đang có thâm hụt thương mại với Trung Quốc gia tăng, nhưng phần nhiều đến từ việc sắp xếp lại chuỗi cung ứng đang diễn ra. Các thị trường ASEAN thực ra được hưởng lợi từ việc nhập khẩu nguyên liệu đầu vào giá rẻ từ Trung Quốc để trở nên cạnh tranh trên thị trường, từ đó đạt được vị thế thặng dư thương mại với các thị trường còn lại trên thế giới. Việt Nam là một ví dụ điển hình và là một trong những quốc gia hưởng lợi chính.

Thứ hai, dòng đầu tư tăng cũng là phản ứng trước một thị trường nội địa đang tăng trưởng, nhờ tầng lớp trung lưu đang gia tăng trong tổng dân số 100 triệu người, với độ tuổi tiếp cận các phương tiện truyền thông là 30 và lực lượng lao động chiếm tới 70% dân số.

Cuối cùng, các yếu tố cơ bản vẫn tiếp tục mạnh mẽ và hấp dẫn. Mức lương trong lĩnh vực sản xuất thấp hơn một nửa so với Trung Quốc đại lục và thấp thứ 2 trong ASEAN sau Philippines, giá điện thấp thứ 2 trong ASEAN chỉ sau Indonesia, giá dầu diesel thấp thứ 2 chỉ sau Malaysia. Việt Nam đã có những tiến bộ đáng kể trong việc thực hiện cả FTA song phương và khu vực.

|

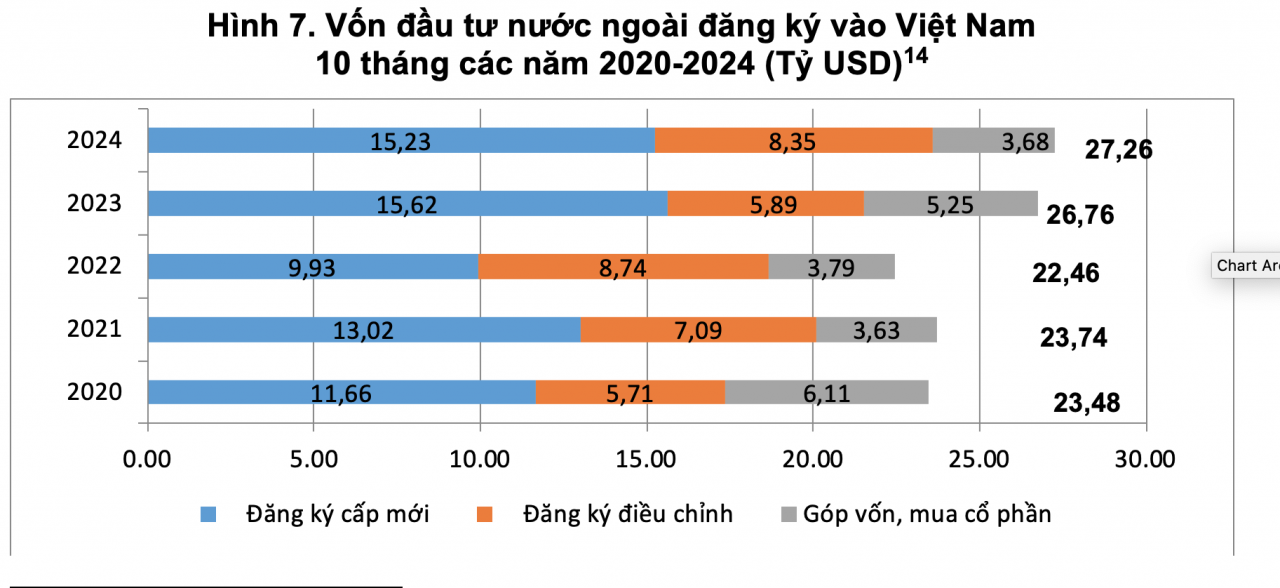

| Nguồn: Tổng cục Thống kê |

Sự cạnh tranh là rất cao

| Chỉ số Hạn chế quy định đầu tư trực tiếp nước ngoài (FDI Regulatory Restrictiveness Index) cho thấy Việt Nam là nền kinh tế cởi mở nhất chỉ sau Singapore trong khu vực, trong khi mức thuế thu nhập doanh nghiệp theo luật định là 20% thể hiện lợi thế so sánh với các thị trường như Trung Quốc, Philippines, Malaysia và Indonesia. |

Tuy vậy, ông Joon Suk Park lưu ý những trở ngại về mặt cấu trúc vẫn còn. Tốc độ giải quyết những thách thức này sẽ quyết định mức độ tỏa sáng trong tương lai của Việt Nam. Cơ hội từ sự thay đổi chuỗi cung ứng toàn cầu cũng mở ra cho nhiều quốc gia chứ không chỉ riêng Việt Nam. Các quốc gia láng giềng sẽ không đứng ngoài cuộc. Thái Lan, Malaysia, Philippines và Indonesia đang triển khai những hành động, luật và nghị định liên quan cũng như các biện pháp ủng hộ nhà đầu tư để thu hút thêm FDI. Sự cạnh tranh là rất cao.

Do đó, với Việt Nam, điều quan trọng nằm ở việc tiến lên phía trước và leo cao hơn nữa trong chuỗi giá trị gia tăng, cũng như để hoàn thiện các lĩnh vực giá trị gia tăng nội địa. Xuất khẩu hàng điện tử tiêu dùng vẫn mạnh song Việt Nam vẫn tụt hậu trong phân khúc mạch tích hợp toàn cầu và không có đủ kỹ thuật viên lành nghề trong nước để thu hút đầu tư sản xuất công nghệ cao.

Trong các lĩnh vực khác bao gồm vận tải và hậu cần, thiếu hụt về cơ sở hạ tầng và chi phí hậu cần cao có thể gây áp lực lên các quyết định đầu tư. Năng lượng xanh và hành trình chuyển đổi đòi hỏi tốc độ triển khai và số hóa hơn nữa để đơn giản hóa các quy trình thương mại, yếu tố này sẽ tạo điều kiện thuận lợi cho kinh doanh. Đồng thời, việc tiếp tục cải thiện khuôn khổ pháp lý bao quát hỗ trợ đầu tư nước ngoài cũng như các doanh nghiệp nước ngoài hoạt động tại Việt Nam sẽ tạo điều kiện duy trì nỗ lực của Việt Nam để tiếp nhận dòng đầu tư bền vững hiện tại và tương lai.

“Thông điệp rất rõ ràng và cơ hội càng rõ ràng hơn. Việt Nam đang ở vị thế thuận lợi để hưởng lợi từ sự chuyển hướng thương mại toàn cầu và những thay đổi trong chuỗi cung ứng. Đón làn sóng đầu tư mới là vì lợi ích của Việt Nam và sẽ hỗ trợ Việt Nam tiến cao hơn trong thang giá trị gia tăng của các ngành và lĩnh vực”, ông Joon Suk Park kết luận.

Dòng vốn đầu tư có xu hướng chậm lạiTổng vốn đầu tư nước ngoài đăng ký vào Việt Nam tính đến ngày 31/10/2024 đạt 27,26 tỷ USD, tăng 1,9% so với cùng kỳ năm trước. Mức tăng này thấp hơn đáng kể so với mức tăng 11,6% của 9 tháng đầu năm. Trong đó, vốn đăng ký mới đạt gần 12,23 tỷ USD, giảm 2,5% so với cùng kỳ năm trước. Điều này cho thấy dòng vốn đầu tư nước ngoài dù vẫn tăng nhưng đang có xu hướng chậm lại. Xét về đối tác đầu tư, đã có 106 quốc gia và vùng lãnh thổ có đầu tư tại Việt Nam trong 10 tháng năm 2024. Trong đó, Singapore dẫn đầu với tổng vốn đầu tư hơn 7,79 tỷ USD, chiếm gần 28,6% tổng vốn đầu tư, tăng 61,3% so với cùng kỳ 2023. Trung Quốc đứng thứ hai với hơn 3,61 tỷ USD, chiếm 13,3% tổng vốn đầu tư, tăng 5,4% so với cùng kỳ. Tiếp theo là Hàn Quốc, Nhật Bản, Hồng Kông… |